NachDenkSeiten – Die kritische Website

Titel: Gamestop – macht das Casino endlich dicht!

Datum: 2. Februar 2021 um 11:30 Uhr

Rubrik: Audio-Podcast, Banken, Börse, Spekulation

Verantwortlich: Jens Berger

Kleinanleger zwingen Hedgefonds in die Knie und bescheren ihnen Milliardenverluste. Was sich in zahlreichen Kommentierungen wie ein modernes Robin-Hood-Märchen anhört, hat jedoch mit dem klassischen Gut-und-Böse-Schema denkbar wenig zu tun. Die Gewinner der größten Börsenposse dieses Jahres sind nämlich nicht die Hobbyspekulanten, für die sich ihr Erfolg über die Hedgefonds noch als Pyrrhussieg herausstellen wird, sondern die ganz großen Player an den Märkten wie BlackRock und die bislang unbekannten Hintermänner der Gamestop-Spekulation. Wenn man eins aus diesem Vorfall lernen könnte, dann ist es das, dass die heutigen Aktienmärkte ein Tummelfeld für Spekulanten sind und ohne ernsthafte Regulierung vollends zum Casino verkommen werden. Von Jens Berger.

Dieser Beitrag ist auch als Audio-Podcast verfügbar.

Podcast: Play in new window | Download

Gamestop ist eine US-amerikanische Ladenkette, die Computer- und Videospiele vertreibt. Dieses Geschäftsmodell ist geradezu ein Paradebeispiel für den Strukturwandel durch die Digitalisierung. Wer heute ein digitales Gut wie ein Computerspiel erwirbt, der tut dies in der Regel weder in einem Ladengeschäft oder über einen Online-Versender, sondern lädt es sich ganz einfach über eine digitale Vertriebsplattform wie Steam, Origin oder Uplay auf seinen Rechner. Wer besitzt auch heute noch ein DVD-Laufwerk, um Software von physischen Datenträgern zu installieren? Nur die wenigsten. Und dies ist auch einer der Gründe, warum das Unternehmen Gamestop seit Jahren mit Umsatzrückgängen zu kämpfen hat und mangels eines überzeugenden Konzepts für die Zukunft nach Ansicht der meisten Experten keine Zukunft hat.

Dies sah der Investor Ryan Cohen jedoch anders. Er erwarb Ende August ein 10%-Aktienpaket des strauchelnden Unternehmens, entwickelte ein Sanierungskonzept und rührte dafür mächtig die Werbetrommel. Viele Kleinanleger glaubten Cohen und legten sich ebenfalls Aktien von Gamestop zu. Zwischen August und November vervierfachte sich der Wert der Aktie von rund vier auf fast 16 US$. Hedgefonds, die auf fallende Aktienkurse wetteten und nicht an das von Cohen propagierte Wunder glaubten, nahmen nun die Gamestop-Aktie ins Visier.

Um die Geschehnisse der letzten Woche wirklich zu verstehen, ist es erst einmal nötig, zu verstehen, was Leerverkäufe sind und wie solche Geschäfte heutzutage abgewickelt werden. Die Spekulationsblase rund um die Gamestop-Aktie eignet sich hierbei sehr gut als Musterbeispiel. Wenn ein Hedgefonds im November beispielsweise davon ausging, dass die Gamestop-Aktie wieder auf den alten Wert von vier Dollar zurückfällt und mit diesem Kursverlust Gewinne machen will, muss er einen sogenannten Leerverkauf tätigen. Dafür leiht er sich die Aktie von einem Gamestop-Aktionär, verkauft sie sofort und kauft sie dann später wieder am Markt zurück und gibt sie vor Ende der Leihfrist dem Verleiher zurück.

Eine beispielhafte Kalkulation sähe dann folgendermaßen aus. Der Hedgefonds leiht sich im November zehn Millionen Aktien und verkauft sie zum damaligen Kurswert von 16 US$ für 160 Millionen US$. Wenn der Kurs nun später auf vier Dollar sinkt, kauft er die zehn Millionen Aktien für 40 Millionen US$ zurück und gibt sie dem Verleiher zurück. Was bleibt, sind 120 Millionen US$ Gewinn, von dem natürlich noch die Verleihgebühr abgeht, die der Verleiher in jedem Fall kassiert. Ein gutes Geschäft. Doch was passiert, wenn der Kurs nicht sinkt, sondern steigt? Sagen wir auf 160 US$? Dann muss der Hedgefonds die Aktien für stolze 1.600 Millionen US$ zurückkaufen und würde bei dieser Spekulation einen Verlust von 1.440 Millionen US$ machen – die Verleihgebühren noch nicht mit eingerechnet.

Genau dies passierte in der letzten Woche. Insiderinformationen zufolge hat dabei allein der Hedgefonds Melvin Capital, der noch zu Jahresbeginn rund 12,5 Milliarden US$ Kundengelder verwaltete, mit gescheiterten Leerverkäufen der Gamestop-Aktie mehr als die Hälfte des verwalteten Vermögens verloren – also mehr als sechs Milliarden US$. Und Melvin Capital war nicht der einzige Hedgefonds, der sich eine blutige Nase geholt hat. Nach Bloomberg-Informationen betrug die Leerverkaufsquote zum Höhepunkt 142 Prozent – es wurden also mehr Aktien auf Pump verkauft, als überhaupt existieren.

Das führt zu einer skurrilen Situation. All diese Aktien müssen schließlich von den Leerverkäufern zurückgekauft werden, um sie am Ende der Leihfrist zurückzugeben. Nur wer soll den Leerverkäufern in dieser Situation die nötigen Aktien verkaufen? Die Katastrophe war vorprogrammiert und die Gier der Hedgefonds hätte ihnen wohl auch ganz ohne die „Hobbyspekulanten“ in diesem Fall das Genick gebrochen.

Auftritt der Hobbyspekulanten

Was nun folgte, gleicht einer Finanzkomödie. Auf Börsenforen in der Online-Community Reddit trommelten bereits im September die ersten „Power-User“ für die Gamestop-Aktie. Spätestens als die Wall-Street-Größe Michael Burry (bekannt aus dem Film „The Big Short“, in dem er von Christian Bale dargestellt wird) und Twitter-Influencer wie der Tesla-Chef Elon Musk oder die Winkelvoss-Brüder die „Hobbyspekulanten“ anstachelten, ging die Spekulation mit der Gamestop-Aktie viral. Tausende Kleinanleger folgten den Versprechungen, mal den „Großen“ einen auszuwischen und kauften die Aktie. Und dies – siehe oben – in einem Marktumfeld, in dem es kaum Verkäufer, dafür aber milliardenschwere Hedgefonds gibt, die gezwungen sind, die Aktie selbst zurückzukaufen. Es kam, wie es kommen musste.

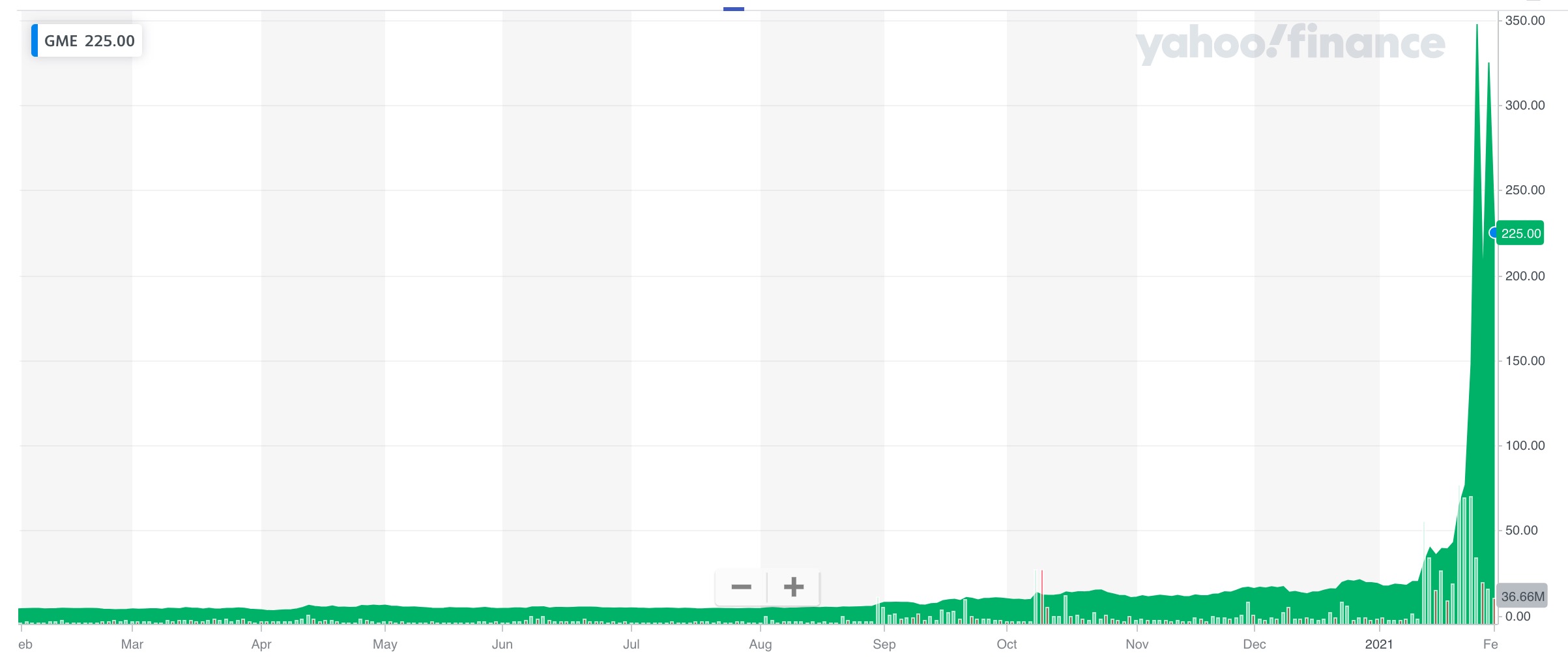

Am 13. Januar setzte ein wahrer Run auf die Aktie ein. Die Hobbyspekulanten und die Hedgefonds trieben den Kurs auf 30 US$. Und nun ging es erst richtig los. In den nächsten zwei Wochen explodierte der Kurs förmlich und notierte am 27. Januar zum Handelsschluss stolze 347,51 US$. Die marode Computerspielkette, deren Eigenkapital in Folge der vorangegangenen Verluste bereits auf 300 Millionen US$ geschmolzen ist, war plötzlich an den Börsen mehr als 20 Milliarden US$ wert. Grotesk. Doch vor allem bei den Hobbyspekulanten war die Freude groß. Und das ist verständlich. Endlich hatten die Kleinen es den Großen mal gezeigt und den gierigen arroganten Hedgefondsmanagern eine Lektion erteilt. So will es zumindest die Legende. Doch ist es wirklich so?

Sicher gibt es unter den Hobbyspekulanten einige gerissene Strategen, die früh erkannt haben, welche Eigendynamik da entfesselt wurde, und die Aktien, die sie selbst zu einem niedrigen Kurswert gekauft haben, auf dem Höhepunkt der Spekulationswelle schnell wieder verkauft und Kasse gemacht haben. Für den Großteil der Hobbyspekulanten wird dies jedoch nicht gelten. Was bei der Betrachtung gerne vergessen wird, ist, dass es für einen Aktienhandel immer einen Käufer und einen Verkäufer braucht. Das führt zur vergessenen Frage: Wer hat eigentlich den Hedgefonds und den Hobbyspekulanten während der Turbulenzen die Aktien verkauft? Waren es Profis wie Burry, Musk und die Winkelvoss-Brüder? Waren es die Reddit-Power-User, die den ganzen Coup angezettelt haben? Das Ganze riecht förmlich nach Marktmanipulation und man kann nur hoffen, dass den Indizien nun auch nachgegangen wird.

Fest steht: Nun hat so mancher Hobbyspekulant Aktien eines maroden Unternehmens in seinem Portfolio, die er zu einem grotesk überteuerten Preis erworben hat. Gamestops Umsätze brachen in den letzten drei Jahren um 40% ein, das Unternehmen verbuchte zuletzt einen Nettoverlust von 140 Millionen US$, hat nur noch 330 Millionen US$ Eigenkapital und fast 700 Millionen US$ Nettoschulden. Wenn sich der Verlust fortschreibt, müsste das Unternehmen in zweieinhalb Jahren Konkurs anmelden. Und spätestens, wenn der Hype vorbei ist und sich die ersten Hobbyspekulanten fragen, was eigentlich der faire Wert der Gamestop-Aktie ist, wird die Blase endgültig platzen und aus Buchgewinnen werden reale Verluste. Dann werden auch die Reddit-Nutzer erkennen, dass ihr Sieg ein Pyrrhussieg war und sich vielleicht fragen, wer ihnen eigentlich damals die Aktien zu diesem maßlos überteuerten Preis verkauft hat.

BlackRock gewinnt immer

Schon beim Goldrausch im amerikanischen Westen waren es nicht die Schürfer, die das ganz große Geld gemacht haben, sondern die Händler und Ausrüster. Bei der ganzen Spekulation mit Leerverkäufen gibt es auch Marktteilnehmer, die immer gewinnen – egal ob bei steigenden oder fallenden Kursen. Und dies sind diejenigen, die große Aktienpakete verwalten und sie gegen stattliche Gebühren an die Leerverkäufer verleihen. Auch im Fall von Gamestop trifft dies vor allem auf einen alten Bekannten zu: BlackRock.

Über seine Indexfonds und ETFs verwaltet BlackRock mehr als 12% der Gamestop-Aktien und ist damit hinter dem Finanzkonzern Fidelity, der fast 14% der Aktien verwaltet, die Nummer Zwei unter den größten Einzelaktionären. An Position Drei kommt übrigens gleich Vanguard, ein weiterer Gigant der Finanzbranche. Zwar dürfen BlackRock und Vanguard als Verwalter im Rahmen von Indexfonds nicht selbst mit den Aktien spekulieren. Ohne diese Giganten wären jedoch auch Leerverkäufe nicht möglich, da die Hedgefonds sich die Aktien, gegen die sie spekulieren, schließlich von jemandem leihen müssen, der sie tatsächlich besitzt oder eben verwaltet. Und es ist ein offenes Geheimnis, dass BlackRock und Vanguard nur deshalb von ihren Kunden so vergleichsweise niedrige Gebühren erheben können, weil eine ihrer Haupteinnahmequellen derartige Nebengeschäfte mit Hedgefonds sind; Nebengeschäfte wohlgemerkt, die solange eine Lizenz, Geld zu drucken, sind, wie es jemanden gibt, der die entstandenen Verluste der Hedgefonds absichert. Und dies ist auch in diesem Fall einmal mehr der Steuerzahler. Erst im letzten März hatten die Notenbanken mit Milliarden US$ genau die Hedgefonds gerettet, die sich nun einmal mehr verspekuliert haben. So sichert der Staat nicht nur die Spekulation ab, sondern fungiert für BlackRock, Vanguard und Co. auch als eine Art „Ausfallversicherer“ der letzten Instanz. Ohne diese Garantie des Steuerzahlers hätten BlackRock und Co. nicht die Größe erreichen können, mit der sie jetzt den gesamten Konzernkapitalismus dominieren und kontrollieren.

Die nötigen Lehren werden wieder einmal nicht gezogen

Nun diskutiert „die Finanzwelt“ wie ein aufgeschreckter Hühnerhaufen über die Gamestop-Posse. Wie meist gehen die Vorschläge, Forderungen und auch die Kritik jedoch in eine vollkommen falsche Richtung. So werden einmal mehr Rufe laut, Leerverkäufe doch am besten ganz zu verbieten. Warum? Wenn Spekulation auf steigende Kurse erlaubt ist, muss auch Spekulation auf fallende Kurse erlaubt sein; alleine schon um ein Korrektiv für betrügerische Kursmanipulation nach oben zu bilden, wie der Fall Wirecard ja vortrefflich zeigt. Nicht Leerverkäufe, sondern die gesamte Spekulation am Aktienmarkt sollte endlich streng reguliert und entschleunigt werden – nach oben wie nach unten. Dazu sollte man endlich einmal grundsätzliche Fragen stellen. Welche Aufgaben hat der Aktienmarkt überhaupt?

Gemäß neoliberaler Dogmen dient der Aktienmarkt vor allem Unternehmen zur einfachen Allokation von Investorengeldern. Das ist natürlich ausgemachter Unfug. Nur bei Börsengängen oder Kapitalerhöhung fließt den Unternehmen frisches Kapital von Investoren zu. Beim normalen Börsenhandel verkauft ein Aktionär das Papier an einen anderen Aktionär. Dem Unternehmen fließt dadurch kein einziger Cent zu.

Die zweite Aufgabe, die Börsen allgemein zugeschrieben wird, ist die Funktion einer möglichst effizienten Plattform zum Handel mit Aktien. Diese Funktion erfüllen sie zwar, jedoch nimmt der Anteil solcher normalen Börsengeschäfte heute nur noch einen Bruchteil der gesamten Trades ein. Das Gros des Handelsgeschehens ist reine Spekulation. Man kauft und verkauft Aktien, um kurzfristig von Kursänderungen zu profitieren – das kann für den Zeithorizont einiger Wochen oder Tage sein; das kann aber auch beim nun auch bei den Hobbyspekulanten so beliebten Daytrading ein Zeithorizont von wenigen Stunden oder Minuten oder im Extremfall beim Hochfrequenzhandel gar ein Zeithorizont von ein paar Nanosekunden sein. Neoliberale verteidigen diese Spekulation übrigens damit, dass sie dem Markt Liquidität verschafft und zu fairen Preisen führt. Auch das ist Unsinn, wird die Liquidität doch nur für solche Spekulationen benötigt und Beispiele wie Wirecard oder Gamestop zeigen, dass die Märkte dumm und faire Preise eine Wahnvorstellung sind.

Doch von all dem ist auch heute kaum die Rede. Selbst finanzmarktkritische Zeitgenossen freuen sich stattdessen, dass es nun die „Amateure“ den „Profis“ mal gezeigt hätten. Dass die Amateure letztlich auch den Preis zahlen werden und die eigentlichen Gewinner neben BlackRock und Co. offenbar Marktmanipulatoren sind, die ganz sicher nicht zu den Hobbyspekulanten und Amateuren gehören, bleibt lieber unerwähnt. Im Gegenteil: Es scheint fast so, als sei es erstrebenswert, dass nun Max Mustermann über die gleichen Tools verfügt, um sich im Börsencasino mit den Hedgefonds zu messen. Das ist falsch und vollkommen kontraproduktiv. Viel sinnvoller wäre es, das Casino nicht nun auch für die Mustermänner dieser Welt zu öffnen, sondern für alle zu schließen.

Das betrifft auch die nun heiß debattierten Apps und Neo-Broker, die Kleinanlegern erst die Möglichkeit geben, direkt und ohne große direkte Gebühren in Echtzeit an den Börsen zu spekulieren. Groß ist die Aufregung, dass diese Dienstleister zum Höhepunkt der Gamestop-Spekulation ihren Kunden den Erwerb der Aktie untersagt haben und dies offenbar zum Schutz der Hedgefonds geschah. Dies kann man kritisieren. Progressiver wäre es jedoch, solche Dienstleistungen generell zu untersagen und gleichzeitig für eine strenge Regulierung der Hedgefonds einzutreten. Denn eines sollte klar sein: Die Finanzmärkte werden nicht besser, wenn möglichst viele Teilnehmer im Casino mitspielen. Dies sollte die eigentliche Lektion aus der Börsenposse rund um die Gamestop-Aktie sein. Warum führt man beispielsweise keine Mindesthaltefristen ein, die für alle gelten? Macht die Spekulanten zu Investoren! Macht das Casino dicht!

Titelbild: bluebay/shutterstock.com

Hauptadresse: http://www.nachdenkseiten.de/

Artikel-Adresse: http://www.nachdenkseiten.de/?p=69425