NachDenkSeiten – Die kritische Website

Titel: Die Türkei-Krise ist Erdogans und Trumps Werk, aber unser Problem

Datum: 14. August 2018 um 11:25 Uhr

Rubrik: Außen- und Sicherheitspolitik, Audio-Podcast, Banken, Börse, Spekulation, Finanzen und Währung, Schulden - Sparen, Wirtschaftspolitik und Konjunktur

Verantwortlich: Jens Berger

Seit einigen Monaten verliert die türkische Lira kontinuierlich an Wert. Nachdem der US-Präsident die Türkei und ihre Lira nun am Freitag via Twitter endgültig zum Abschuss freigegeben hat, befindet sich die Währung im freien Fall. Die Türkei steht damit wohl am Beginn einer schweren Finanz- und Wirtschaftskrise. Während Trump und Erdogan um die Wette poltern, steckt die EU lieber den Kopf in den Sand. Das ist fatal. EU-Banken sind die größten Gläubiger der türkischen Wirtschaft, die Türkei ist ein elementar wichtiger Energiekorridor für Europa, das zudem bei einer Destabilisierung der Region wohl am meisten zu verlieren hätte. Nicht zu vergessen auch die drei Millionen syrischen Flüchtlinge, die Erdogan zurzeit als Manövriermasse in der Hinterhand hält. Von Jens Berger.

Dieser Beitrag ist auch als Audio-Podcast verfügbar.

Podcast: Play in new window | Download

Der letzte Freitag könnte als „Schwarzer Freitag“ in die jüngere türkische Geschichte eingehen. Zunächst versuchte der türkische Präsident Erdogan in einer seltsam anmutenden Rede seine Mitbürger zu einer „Gold-gab-ich-für-Papier“-Kampagne zu überreden, um den schleichenden Verfall der Lira zu stoppen. Noch während seiner Rede begann der Kurs der Lira nun erst richtig nachzugeben. Just in diesem Moment feuerte US-Präsident Trump einen zynischen Tweet in Richtung Türkei, in dem er neue Strafzölle auf türkische Eisen- und Aluminiumexporte ankündigte. Das Timing könnte tödlicher nicht sein und wurde von den Spekulanten auf den Devisenmärkten auch gleich genauso aufgenommen, wie es gemeint war – als Freibrief zur Spekulation gegen die Lira.

I have just authorized a doubling of Tariffs on Steel and Aluminum with respect to Turkey as their currency, the Turkish Lira, slides rapidly downward against our very strong Dollar! Aluminum will now be 20% and Steel 50%. Our relations with Turkey are not good at this time!

— Donald J. Trump (@realDonaldTrump) 10. August 2018

Wenn Präsident Erdogan sich nun als Opfer „derer, die einen Handelskrieg gegen die ganze Welt führen“, wähnt, so hat er aber nur zum Teil Recht. Ohne die zugrundeliegenden und dabei selbstverschuldeten real- und finanzwirtschaftlichen Probleme des Landes wäre die Attacke auf die Lira so nicht möglich gewesen. Wahrscheinlich hat der Erdrutsch, der Trumps Tweet folgte, die zu erwartenden Kursverluste der Lira lediglich beschleunigt. Die Vorzeichen standen nämlich schon länger auf Abwertung.

Mit offenen Augen in die Krise

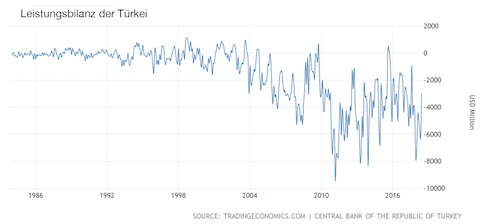

Kaum ein anderes Land ist so dynamisch aus der Finanzkrise gekommen wie die Türkei. Angefacht durch (zu) niedrige Zinsen, eine (zu) hohe Inflation, eine expansive Geldpolitik, staatliche Investitionen in Infrastruktur und Wohnungsbau und finanziert über eine steigende Auslandsverschuldung wuchs die türkische Volkswirtschaft in letzten acht Jahren so stark wie kaum ein anderes Schwellenland. Die Wachstumsraten lagen in dieser Zeit regelmäßig zwischen fünf und zehn Prozent. Gleichzeitig stiegen die Reallöhne durchgängig um mehr als fünf Prozent pro Jahr und sowohl die Unternehmen als auch die Bevölkerung fragten aufgrund der im Verhältnis zu starken Lira immer mehr Investitions- und Konsumgüter aus dem Ausland nach. Offiziell beträgt das Leistungsbilanzdefizit der Türkei aktuell 57,4 Mrd. US$ pro Jahr. Aus keinem anderen G-20-Land fließt nach Weltbank-Statistik in Relation zur Wirtschaftskraft so viel Geld ab.

Dies war für Recep Erdogan lange kein Problem. Die Wirtschaft brummte, die Löhne stiegen und er galt bei vielen seiner Wähler als der Vater des volkswirtschaftlichen Aufschwungs. Dabei hätten Regierung und Zentralbank durch eine Kürzung der Investitionen und eine Erhöhung der Zinsen eigentlich schon längst die Notbremse ziehen und Dampf aus dem Kessel lassen müssen. Doch sowohl Erdogan als auch sein oberster Wirtschaftsberater, der Wirtschaftsjournalist Cemil Ertem, scheinen den Ernst der Lage immer noch nicht verstanden zu haben. Erst am 28. Mai erhöhte die Zentralbank den Leitzins von 8,0 auf 16,5 Prozent und konnte damit den Absturz der Lira zwar erst einmal für zwei Monate stoppen, doch nun holen auch die realwirtschaftlichen Folgen der Krise das Land ein.

Jahrelang floss zu viel ausländisches Kapital in die überhitzte türkische Volkswirtschaft. Vor allem der Banken- und der Unternehmenssektor pumpten sich mit „billigen“ Auslandskrediten in Fremdwährung voll. Investiert wurde aber weniger in eine wettbewerbsfähige Industrie, sondern vor allem in Infrastrukturprojekte und den Bau von Immobilien. Heute gibt es in der Türkei zwei Millionen leerstehende, unverkäufliche Neubauten und die Unternehmen und Banken sind mit 350 Mrd. US$ im Ausland verschuldet – die gesamten Auslandsschulden betragen 466 Mrd. US$, wobei Schulden im Wert von 182 Mrd. US$ innerhalb eines Jahres fällig sind. Dies wäre schon für sich gesehen ein großes Problem, fatalerweise sind Unternehmen und Banken jedoch auch noch fast ausschließlich in den Fremdwährungen Euro und Dollar verschuldet, was aus dem Problem eine aufziehende Katastrophe macht.

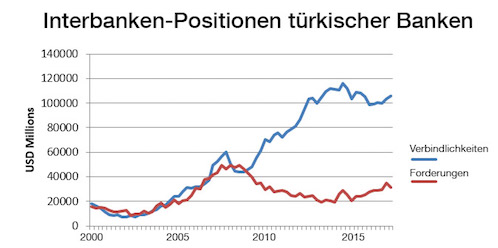

Sobald der Devisennachschub stockt und die Währung abwertet, beginnt die Abwärtsspirale. Wenn die eigene Währung gegenüber der Währung, in der man verschuldet ist, die Hälfte an Wert verliert, ist man heute schon mit zwei Jahresgehältern verschuldet, wenn man gestern noch mit einem Jahresgehalt verschuldet war. Als Recep Erdogan im August 2014 zum Präsidenten gewählt wurde, bekam man für einen Dollar etwas mehr als zwei Lira. Heute sind fast sieben Lira. Dies heißt im Umkehrschluss, dass ein Unternehmen, das sich vor vier Jahren mit 10 Mio. US$ verschuldet hat, damals dafür rund 20 Mio. türkische Lira investieren konnte. Heute müsste es allerdings – ohne Zinsen – 70 Mio. türkische Lira aufbringen, um diesen Kredit zu tilgen. Da wird selbst der Zinsdienst zu einem Problem und es verwundert wohl kaum, dass zurzeit nahezu wöchentlich große türkische Unternehmen Konkurs anmelden und es kaum noch Großkonzerne oder Banken gibt, die nicht bereits von einer der Ratingagenturen herabgestuft überprüft wurden. Dramatisch ist dabei vor allem die Situation der Banken, deren Eigenkapital momentan förmlich verpufft, während die Ausfallrisiken für vergebene Kredite steigen. Dies ist vor allem deshalb problematisch, da die türkischen Banken auf dem Interbankenmarkt, also bei anderen Banken, rund 80 Mrd. US$ Nettoschulden haben. Dies ist nur unwesentlich weniger als die kompletten Devisenreserven des Landes. Selbst wenn Regierung und Zentralbank einen „Schutzschirm“ über ihr Bankensystem spannen wollten, hätten sie dafür also gar nicht die Mittel.

War die größte private Bank, die Garanti Bankasi, Anfang des Jahres noch 12,4 Mrd. US$ wert, sind es heute nur noch 3,4 Mrd. US$. Bei einer Bilanzsumme von 83 Mrd. US$ wäre dies auch ohne Wirtschaftskrise auf dem Heimatmarkt ein handfestes Problem; auch weil die Gesamtverschuldung der Banken in heimischer Währung alleine aufgrund der Devisenkurse von Tag zu Tag zunimmt. Sollte die Lira nicht schnellstens aufwerten oder Kreditausfälle durch einen wie auch immer gearteten Schutzschirm aufgefangen werden, steht der türkische Finanzsektor vor einem echten Problem – und nicht nur der.

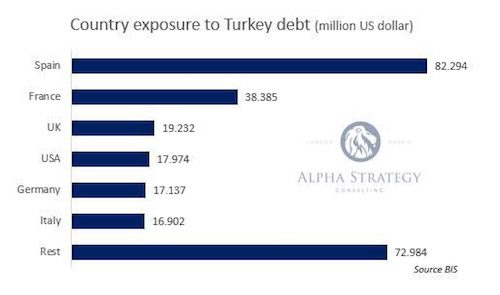

Die Türkei-Krise ist auch eine Krise Europas

Während die USA in der Türkei vor allem militärisch engagiert sind, sind die türkischen Unternehmen und Banken in sehr großem Stil in der EU verschuldet. Die Garanti Bakasi gehört beispielsweise zur Hälfte der spanischen BBVA. An der privaten Nummer Zwei, der YapiKredi, ist die italienische UniCredit maßgeblich beteiligt und als besonders aktiv im türkischen Markt gilt auch die französische Großbank BNP Paribas. Die gilt bei der Risikobewertung des Schweizer „Center for Risk Management“ übrigens als gefährlichste Bank Europas mit einem systemischen Risiko in Höhe von 77 Mrd. Euro. Die drei großen „Finanzzentren“ USA, Großbritannien und Deutschland haben zusammen weniger Forderungen an türkische Banken und Unternehmen als das ohnehin schon angeschlagene spanische Bankensystem und auch Italiens und Frankreichs Banken sind vergleichsweise stark in der Türkei engagiert. Eine türkische Finanz- und Wirtschaftskrise wird also auch für das EU-Bankensystem negative Folgen haben.

Auch realwirtschaftlich hat die EU sehr weitreichende Beziehungen zur Türkei. Die Türkei ist der viertwichtigste Exportmarkt der EU und bei den Importen die Nummer Fünf. Umgekehrt ist die EU mit sehr großem Abstand für die Türkei sowohl bei den Importen als auch bei den Exporten der wichtigste Handelspartner, während die USA mit vier bzw. fünf Prozent Marktanteil bei den Importen und Exporten jeweils nur rund auf ein Zehntel des europäisch-türkischen Handelsvolumens kommen. Eine schwere Wirtschaftskrise in der Türkei würde auch realwirtschaftlich vor allem EU-Unternehmen treffen. Noch schwerer wären jedoch die absehbaren Spätfolgen einer voraussehbaren und offenbar von den USA forcierten Krise zwischen „dem Westen“ und der Türkei.

Unser Energiekorridor

Eine ganz besondere Schlüsselrolle hat die Türkei alleine schon wegen ihrer geographischen Lage als Energiekorridor Europas. Egal ob es sich um South Stream, Turkish Stream, TAP oder Blue Stream handelt – sämtliche bereits existierenden und geplanten Öl- und Gas-Pipelines für den „europäischen Südkorridor“ verlaufen über türkisches Staatsgebiet. Vor allem für diejenigen, die die europäischen Öl- und Gasimporte stärker diversifizieren und sich nicht voll und ganz von Russlands Monopol abhängig machen wollen, ist die Türkei der zentrale Energiekorridor. Die Baku-Tiflis-Ceyhan-Pipeline ist die einzige Exportroute für die Ölvorkommen des Kaspischen Meeres, die nicht über russisches Staatsgebiet verläuft. Eine Anbindung der reichen Gasvorkommen aus Katar und Iran an das europäische Leitungsnetz ist unter Umgehung der Türkei nicht realistisch machbar.

Hier sind übrigens ganz klar die US-Interessen zu erkennen. Da die EU – was auch rational verständlich ist – sich nicht vollkommen von Russlands Gaslieferungen abhängig machen will, sucht sie schon länger nach alternativen Bezugsquellen. Ein Ausfall des türkischen Korridors würde die wichtigsten dieser Alternativen (Kaspisches Meer, Iran, Katar) mit einem Schlag wegfallen lassen, sodass die USA mit ihrem teuren und unwirtschaftlichen Fracking-Gas, das verflüssigt nach Europa geliefert werden soll, plötzlich als großer Gewinner einer europäisch-türkischen Krise dastehen würde.

Auch die Geostrategie spielt eine Rolle

Der Syrienkrieg und der fortlaufende Bürgerkrieg im Irak zeigen, wie wichtig die Türkei auch in geostrategischer Sicht ist. Eine Türkei, die von Finanz- und Wirtschaftskrisen zerrissen ist, könnte gar Gefahr laufen, selbst zu einem weiteren Pol der Instabilität im Nahen Osten zu werden. Der Gedanke, dass Erdogan durch eine aggressive Außen- und Sicherheitspolitik von den zu erwartenden Krisenfolgen ablenken will und beispielsweise die türkische Armee die kurdischen Gebiete Syriens und des Nordiraks besetzen lässt, ist sicher nicht vollkommen unrealistisch. Auch dies wäre ganz im Sinne der US-Strategie einer Schwächung der globalen Konkurrenten, in dem man Chaos an ihrer Peripherie anrichtet.

Die Türkei zeigt sich mittlerweile offen für neue Bündnisse. Vor drei Wochen ist Erdogan zwar mit seinem Wunsch, die Türkei zu einem Vollmitglied der BRICS-Staaten zu machen, gescheitert – aber mittelfristig werden vor allem Russland und China größtes Interesse daran haben, das Chaos einzuhegen und die Türkei zu einem strategischen Partner zu machen. Ob diese Staaten aber wirklich gewillt und im Falle Russland überhaupt in der Lage sind, der Türkei auch finanziell unter die Arme zu greifen, ist eher unwahrscheinlich. Getreu dem Motto, man soll nicht in ein fallendes Messer greifen, werden sich die BRICS-Staaten daher wohl auch erst einmal zurückhalten – zumal es sie auch nicht wirklich stören dürfte, wenn EU-Banken und -Unternehmen nun einen Großteil der Forderungen an türkische Schuldner abschreiben können.

Schläft Merkel? Schläft Europa?

All diese Punkte sollten ein klarer Appell an die europäischen Regierungen sein, die Türkei-Krise ernst zu nehmen und dem Land schnellstmöglich zu helfen, eine Katastrophe abzuwenden. Denn die könnte schneller kommen, als es uns lieb ist. Die Währungsreserven der Türkei sind zu gering, um die Lira mittel- bis langfristig „gegen die Märkte“ zu stabilisieren. Die Notbremse, die Zinsen vorübergehend massiv anzuheben, würde die Realwirtschaft gleich mit abstürzen lassen und ob Kapitalverkehrskontrollen in einem Land mit derart weitreichenden Finanzverbindungen zum Westen überhaupt durchsetzbar sind, ist ohnehin offen. Ein formelles Hilfsersuchen beim IWF kommt auch nicht in Frage, da dies für Sultan Erdogan gleichbedeutend mit einem Gang nach Canossa wäre. Was also tun? Die USA werden nicht helfen, weil sie kein Interesse haben. China und Russland werden wohl lieber abwarten und erst dann zu Hilfe kommen, wenn die größten Risiken vom Tisch sind. Da bleibt eigentlich nur noch die EU.

Doch ausgerechnet Europa und allen voran Angela Merkel schweigen beharrlich zur Türkei-Krise. Mehr noch – die EU lässt offen zu, dass ihr „Verbündeter“ USA eine Krise eskalieren lassen, die vor allem der EU schweren Schaden zufügen wird. Wie war das doch gleich mit der angekündigten Emanzipation von Trump? Pustekuchen. Außenpolitisch wirkt die EU wie das Kaninchen vor der Schlange und weigert sich wieder einmal beharrlich, für ihre Interessen einzustehen, wenn diese den Wünschen der USA zuwiderlaufen. Das ist eine geostrategische Eselei, die auch für Europas Unternehmen und Banken noch sehr teuer werden kann. Europa hat immer nur dann ein großes Mundwerk, wenn der große Bruder USA hinter ihm steht. Allem Gerede über eine angebliche Entfremdung zwischen Europa und den USA zum Trotz wirkt die EU-Türkei-Politik immer noch so, als sei die EU ein Vasall der USA. Das Selbstbewusstsein ist nur gespielt und die Medien schweigen wie immer. Klabautermann führt das Narrenschiff, volle Fahrt voraus und Kurs aufs Riff.

Hauptadresse: http://www.nachdenkseiten.de/

Artikel-Adresse: http://www.nachdenkseiten.de/?p=45456