Der angebliche Währungskrieg zwischen China und den USA dominierte in den letzten Tagen die Schlagzeilen der Wirtschaftsressorts. Und dabei geht es mitunter maximal alarmistisch zu – von einer „11 auf einer Skala von 1 bis 10“ oder einem „womöglichen Ende der Globalisierung“ ist beispielsweise bei SPIEGEL Online zu lesen. Das erstaunt dann doch, reden wir doch über eine Abwertung des Yuan um magere zwei Prozent. Bezeichnend ist auch, dass in der gesamten Diskussion einmal mehr ausschließlich die Position der Kapitalseite bzw. der Exportwirtschaft eingenommen wird und die Interessen der Bevölkerung galant verschwiegen werden. Noch bezeichnender: Die Schurkenrolle wird wahlweise Donald Trump oder China zugeschrieben, während die massive Abwertung des Euros durch das deutsche Lohndumping noch nicht einmal erwähnt wird. Von Jens Berger.

Dieser Beitrag ist auch als Audio-Podcast verfügbar.

Podcast: Play in new window | Download

Wenn es um Währungen geht, ist es nicht immer einfach, den Überblick zu behalten und das richtige Maß zu finden. Medien und Politik haben hier in den letzten Jahren mehr und mehr die Sichtweise der Exportwirtschaft übernommen, nach der eine harte bzw. starke Währung kein Vorteil, sondern ein Nachteil ist. Leider wird diese Position so gut wie nie hinterfragt. Das ist schade, da man ohne ein paar Hintergründe nicht verstehen kann, um was es im angeblichen Währungskrieg eigentlich geht.

Eine Währung kann nie absolut stark oder schwach sein, sondern immer nur in Relation zu anderen Währungen. Die relative Stärke einer Währung hängt dabei von zahlreichen Faktoren ab, die letztlich jedoch allesamt darauf hinauslaufen, dass sie Angebot und Nachfrage nach bestimmten Währungen beeinflussen. Einen Sonderfall nimmt hier China ein. Die chinesische Währung Renminbi bzw. Yuan wird nämlich nicht frei nach dem Prinzip von Angebot und Nachfrage gehandelt, sondern unter der Regie der chinesischen Notenbank in einem vergleichsweise engen Korridor („managed float“) zu einem internationalen Währungskorb bepreist. Allein dieser Umstand stellt für die USA natürlich schon ein potentielles Einfallstor für eine „Währungsmanipulation“ dar.

Damit haben die Amerikaner technisch auch gar nicht mal unrecht. Jeder Eingriff der Zentralbank in die Wechselkurse der eigenen Währung ist technisch gesehen eine „Manipulation“. Die entscheidende Frage sollte jedoch eine ganz andere sein – hat China seine Währung tatsächlich künstlich abgewertet? Und hier wird es spannend.

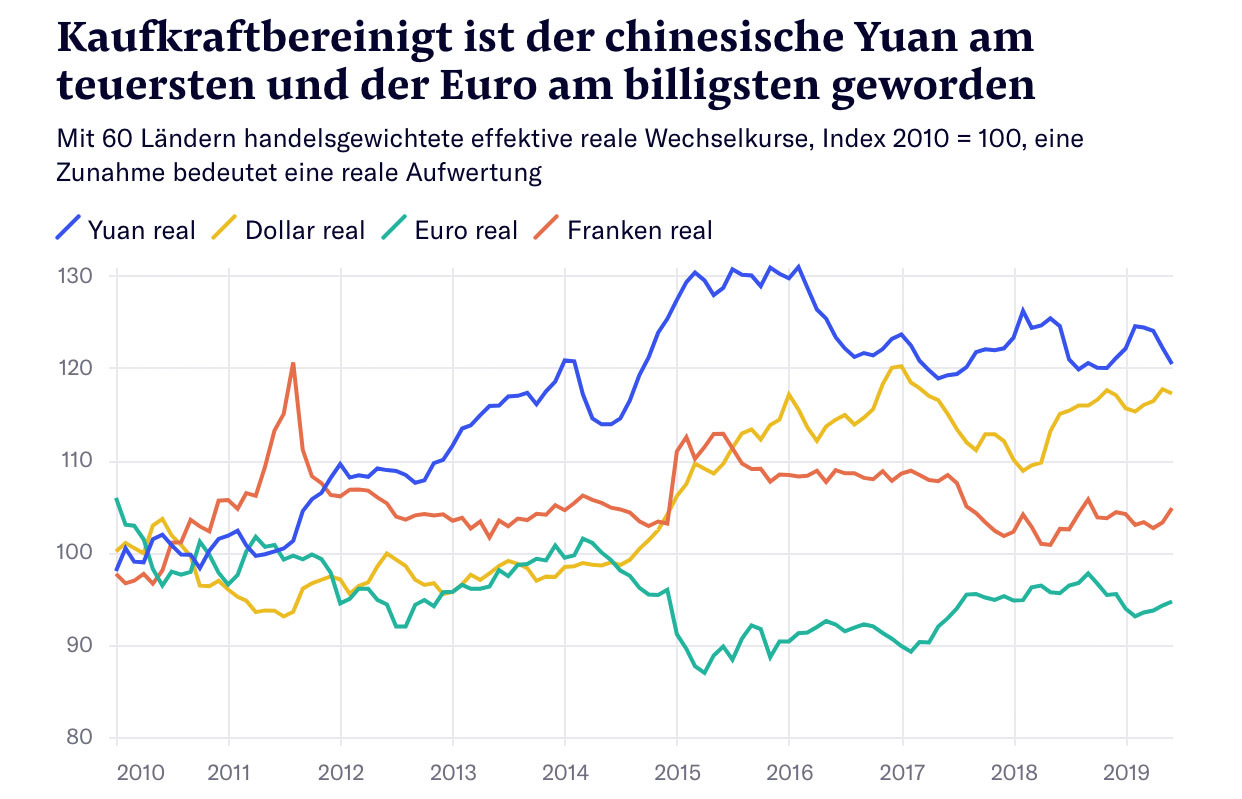

1994 koppelte China seine Währung an den Dollar. Diese Dollarbindung verhinderte jedoch eine nötige Aufwertung des Renminbi, da sich die chinesische Volkswirtschaft ja wesentlich dynamischer entwickelte als der Dollarraum. Nach internationalen Protesten wertete China die eigene Währung daher ab 2005 in mehreren Schritten deutlich auf und koppelte sie nun an einen Währungskorb, der die internationalen Handelspartner repräsentieren soll. Problematisch ist bei solchen Koppelungen jedoch, dass sie sich in der Regel auf die nominalen Kurse, aber nicht auf die Kaufkraft der jeweiligen Währung beziehen. So wies China im letzten Jahrzehnt eine deutlich höhere Inflationsrate aus als die USA oder gar Deutschland. Wenn die Wechselkurse bei höherer Inflation im eigenen Währungsraum nominal gleich bleiben, sinkt jedoch die relative Kaufkraft. Die NZZ hat mit den Daten der Bank für Internationalen Zahlungsausgleich einmal den realen Wechselkurs der betreffenden Währungen gegenüber 60 anderen Währungsräumen visualisiert und ist zu einem erstaunlichen Ergebnis gekommen.

Demnach ist der Yuan nicht etwa unter-, sondern im Vergleich zum Dollar sogar leicht und im Vergleich zum Euro deutlich überbewertet. Dass Chinas Notenbank im Rahmen ihres aktiven Währungskursmanagements nun den Korridor um wenige Prozentpunkte vergrößert hat, ist also durchaus legitim. Die Berechnungen der BIZ zeigen jedoch einen ganz anderen „Währungssünder“ – und zwar die Eurozone. Der Euro ist es nämlich, der real – v.a. wegen der extrem geringen Inflation im letzten Jahrzehnt – gegenüber dem Dollar und dem Yuan, aber auch gegenüber den 60 Vergleichswährungen, sehr deutlich abgewertet hat. Wenn die USA einen „Währungsmanipulator“ suchen, sollten sie ihren Blick also lieber in Richtung Brüssel und besonders in Richtung Berlin lenken.

Hauptverantwortlich für die relative Schwäche des Euro ist nämlich die Lohnentwicklung in Deutschland, die sehr deutlich unter dem Verteilungsspielraum – also der Summe aus Produktivitäts- und Preissteigerung – rangierte. Und diese Form des Lohndumpings stellt einen sehr realen „Währungskrieg“ dar. Deutsche Unternehmen können aufgrund der künstlich zu niedrigen Lohnkosten ihre Güter und Dienstleistungen preiswerter als die internationale Konkurrenz anbieten. Dies würde normalerweise langfristig zu einer Aufwertung der deutschen Währung führen, von der dann vor allem die deutschen Arbeitnehmer profitieren, da importierte Güter und Dienstleistungen aus anderen Währungsräumen durch die Aufwertung relativ preiswerter würden. Dieser Mechanismus wird jedoch durch die Gemeinschaftswährung Euro verwässert, da die deutschen Leistungsbilanzüberschüsse hier direkt mit den Defiziten anderer Staaten verrechnet werden müssen. Wenn man also einen „Währungsmanipulator“ sucht, so wird man vor allem bei Deutschlands Abwertung durch Lohndumping und Eurozonenmitgliedschaft fündig.

Das wissen eigentlich auch die Amerikaner. Noch im Mai 2017 schrieb das US-Finanzministerium in seinem „Währungsreport“ (zitiert nach Heiner Flassbeck) …

„Auf lange Sicht gibt es eine deutliche Diskrepanz zwischen der deutschen Inlandsinflation und dem Lohnwachstum und der (schnelleren) durchschnittlichen Inflation und dem Lohnwachstum im Eurogebiet. Dies hat zu einer allgemeinen Steigerung der Wettbewerbsfähigkeit Deutschlands gegenüber seinen Nachbarn im Euroraum beigetragen. Angesichts der großen Streuung der Wirtschaftsleistung im Euroraum hat der nominale Wechselkurs des Euro jedoch nicht an die Steigerung der Wettbewerbsfähigkeit Deutschlands angeknüpft. …

Eine Erhöhung der Inlandsnachfrage bei relativ unelastischem Angebot sollte dazu beitragen, die Löhne, den Inlandsverbrauch, die relativen Preise gegenüber vielen anderen Mitgliedern des Euroraums und die Nachfrage nach Importen zu erhöhen; höhere relative Preise würden dazu beitragen, den unterbewerteten realen effektiven Wechselkurs Deutschlands aufzuwerten. Dies würde sowohl zum globalen als auch zum Ausgleich im Eurogebiet beitragen.“

Dem ist eigentlich nur noch die Frage hinzuzufügen, warum Donald Trump diese Sätze seines Ministeriums entweder vergessen oder verdrängt hat und sich stattdessen auf China einschießt, das in Sachen Währungsmanipulation im Vergleich zu Deutschland deutlich unproblematischer ist?

Interessant ist jedoch auch die bei der gesamten Debatte mitschwingende Interpretation der Zusammenhänge. So gilt es als allgemein erstrebenswert, dass die eigene Währung eben nicht auf-, sondern abwertet. Wenn fremde Währungen abwerten, so wird dies als Bedrohung gesehen. Warum das? Das ist 1:1 die Sichtweise der Exportwirtschaft. Der normale Arbeitnehmer hat durch eine Abwertung der eigenen Währung ja direkt nur Nachteile, verteuern sich dadurch doch die Importe – angefangen beim Benzin, über das Smartphone, die Software bis hin zum Urlaub. Für einen Arbeitnehmer ist eine Stärkung der eigenen Währung also durchaus erstrebenswert. Erst indirekt könnte dies zu Problemen führen, da die Lohnkosten in Relation zu anderen Währungsräumen womöglich zu Wettbewerbsnachteilen und damit zu Standortverlagerungen führen könnten. Aber diese Debatte müssen wir in Deutschland nun wahrlich nicht führen, wie die Zahlen der BIZ ja klar zeigen.

Die Nachteile einer weichen Währung werden in den Medien jedoch nur sehr selten thematisiert. Und auch die globalen Verwerfungen, die durch Deutschlands Lohndumping ausgelöst wurden, sind für unsere Medien kein Thema. Stattdessen echauffiert man sich lieber über Trump oder über die manipulierenden Chinesen. Es ist zum Mäusemelken.

Titelbild: rustamxakim/shutterstock.com