Der „Krieg gegen das Bargeld“ ist eine milliardenschwere Ölquelle für den Finanzsektor

Neue Höchstgrenzen für Bargeldtransaktionen, Anreize für Restaurants, künftig kein Bargeld mehr anzunehmen – die Scharmützel und Schlachten im „Krieg gegen das Bargeld“, die der geschätzte Kollege Norbert Häring sorgsam protokolliert, nehmen von Monat zu Monat an Intensität zu. Warum haben eigentlich so viele Akteure ein Interesse an einer Schwächung des Bargelds? Geht es dabei „nur“ um den gläsernen Bürger, dessen Finanztransaktionen protokolliert und dokumentiert werden sollen? Nein, nicht nur. Das bargeldlose Bezahlen ist vor allem einer der gigantischsten Märkte der Welt und er ist in Deutschland noch größtenteils unerschlossen. Es geht dabei um ein Volumen von rund drei Prozent des gesamten Einzelhandelsumsatzes – also um rund 15 Milliarden Euro, Jahr für Jahr. Von Jens Berger.

Dieser Beitrag ist auch als Audio-Podcast verfügbar.

Podcast: Play in new window | Download

Girocard …

Die meisten Kunden machen sich keine Gedanken darüber, dass es für den Händler einen großen Unterschied macht, wie man die Waren und Dienstleistungen bezahlt. Bargeld lacht auch im Einzelhandel. Wenn Sie einen 100 Euro teuren Pullover in der Boutique in bar bezahlen, landet selbstverständlich auch die komplette Summe in der Kasse des Händlers und später auf dessen Konto. Zahlen Sie mit Ihrer Girocard (die EC-Karte gibt es streng genommen schon seit 10 Jahren nicht mehr), wird es schon komplizierter. Hat der Händler ein Terminal, mit dem die Transaktion über das Electronic-Cash-System abgebucht wird, zahlt er die durch die EU nach oben begrenzte Transaktionsgebühr von 0,2% des Umsatzes an die Bank, bei der er das System gebucht hat. Hinzu kommen noch zahlreiche fixe und variable Kosten, die sich je nach Bank und Anbieter des Abrechnungssystems und natürlich je nach Kunden teils massiv unterscheiden. In toto zahlen Händler dabei zwischen 0,3% und 3,0% des Electronic-Cash-Umsatzes an die unterschiedlichen Finanzdienstleister. Bei der Boutique bleiben so nur noch 97 Euro für den Pullover. Doch selbstverständlich sind die Kosten bereits eingepreist und werden von allen Kunden getragen – unabhängig davon, ob sie mit Karte oder bar bezahlen.

Komplizierter wird es, wenn ihr Händler auch andere Bezahlsysteme anbietet. Je nach Bank verfügt Ihre normale Bankkarte (Debitkarte) noch über die Maestro- oder die V-Pay-Funktionalität. Maestro ist ein Dienst von Mastercard, V-Pay von Visa und beide Dienste werden aufgrund der höheren Kosten für den Händler in der Regel in Deutschland nicht genutzt. Ihnen kommen diese Dienste jedoch dann zugute, wenn Sie im Ausland mit Ihrer Bankkarte bezahlen wollen – denn dort wird das deutsche Electronic-Cash-Verfahren nicht angeboten. Aber auch einige deutsche Händler – z.B. Baumarktketten – rechnen nicht über die Girocard, sondern über Maestro bzw. V-Pay ab. Das führt zur absurden Situation, dass Sie die Zahlung mit einer Girocard der Sparkasse (beinhaltet Maestro) in vielen Baumärkten mit der PIN und mit einer Girocard der Volksbank (beinhaltet V-Pay) mit der Unterschrift beglaubigen müssen. Für den Händler fallen dabei je nach Anbieter wiederum direkte und indirekte Gebühren an, die von allen Kunden mitgetragen werden müssen.

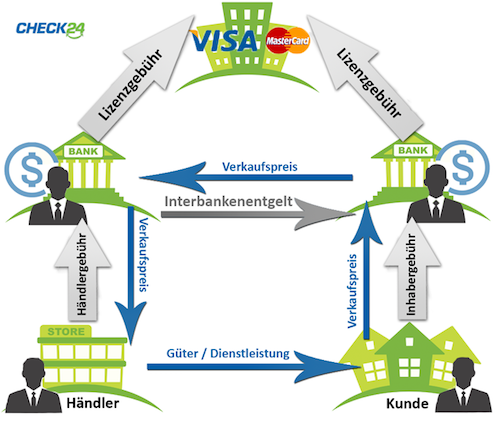

Quelle: check24.de

… Kreditkarte …

Vollends unübersichtlich wird es, wenn Sie nicht mit Girocard, sondern mit einer Kreditkarte bezahlen. Dann macht es international einen Unterschied, ob Ihre Karte eine Guthabenkarte (Prepaid), eine Bezahlkarte (Debit) oder eine „echte“ Kreditkarte ist, ob Sie Firmen- oder Privatkunde sind, aus welchem Land sie stammen und welche Bonität sie haben. Die Boutique weiß beim Vorzeigen Ihrer Karte noch nicht, wie hoch die Gebühren sind, die am Ende der Transaktion anfallen und wird dies im Dickicht der Abrechnung durch den jeweiligen Betreiber auch nie in Erfahrung bringen. Entscheidend ist, was unter dem Strich herauskommt und das ist oft erschreckend wenig.

Im letzten Jahr machte die EU den Kartenanbietern zumindest teilweise strenge Vorschriften, um ein wenig Licht in diesen Tarifdschungel zu bringen – seit 2016 sind die reinen Transaktionsgebühren, das sogenannte „Interbankenentgelt“, auf 0,3 Prozent des Umsatzes gedeckelt. Das betrifft jedoch weder die direkten, noch die indirekten Nebenkosten. Der Kunde zahlt – oft, aber nicht immer – noch eine Gebühr für das Zahlen mit Kreditkarte, der Händler muss eine sogenannte Disagio-Gebühr abführen, die in der Regel zwischen einem und zwei Prozent des Umsatzes liegt. Die Infrastrukturkosten für die Abrechnungstechnik fallen freilich auch noch an. Die exakten Konditionen sind dabei vor allem bei Großkunden Verhandlungssache. So kann man über den Daumen gepeilt sagen, dass bei einer Kreditkartenzahlung zwischen 0,8% (Tankstellenketten) und 5,0% (kleine Geschäfte) Gebühren anfallen. Die Boutique kassiert nun also nur noch 95 Euro für den Pullover, fünf Euro des Kaufpreises gehen an den Finanzsektor.

Moderne Bezahlsysteme wie PayPal, iZettle oder das skandinavische MobilePay sind zwar für technikaffine Menschen äußerst bequem, setzen jedoch auf die traditionellen Transaktionssysteme „unter der Motorhaube“ auf und sind daher in puncto Gebühren nicht preiswerter als traditionelle bargeldlose Systeme. iZettle hebelt über die App sogar die EU-Obergrenze für Girocards aus und erhebt 0,95% für Girocard-Transaktionen und 2,75% für „alle anderen Karten“. Die Infrastrukturkosten kommen freilich noch hinzu. Komfort ist halt teuer. Klar, die App-Entwickler und Risikokapitalgeber wollen ja auch einen Schnitt machen. Und mit bargeldlosem Bezahlen lässt sich sehr viel Geld verdienen.

… sind eine Lizenz zum Gelddrucken

Dies ist der eigentliche Grund, warum Banken und Finanzdienstleister größtes Interesse daran haben, die Zahlung mit Bargeld Stück für Stück zu verdrängen. In Deutschland wird immer noch rund jeder zweite Bezahlvorgang im Einzelhandel in bar abgewickelt. Das sind 200 Milliarden Euro Transaktionsvolumen – eine Ölquelle, die die Finanzbranche gerne erschließen will. Vor allem die Banken haben daran größtes Interesse, bieten Abwicklung, Clearing und Settlement doch einen ausbaufähigen und sehr profitablen Geschäftssektor, der vor allem in Niedrigzinszeiten als stetige und sichere Profitquelle dienen kann.

Für den Kunden ist dieses Geschäftsmodell gleichbedeutend mit einer zweiten Umsatzsteuer. 19 Prozent des Umsatzes gehen direkt an den Fiskus, weitere rund drei Prozent fließen an den Finanzsektor – als „Gebühr für Bequemlichkeit“, denn nichts anderes stelle die bargeldlose Zahlung dar. Drei Euro zusätzlich für einen Pullover, zwei Euro pro Tankfüllung, fünf Euro bei der nächsten Hotelübernachtung, sechs Euro beim kommenden Großeinkauf … die Gebühren sind zwar überschaubar, summieren sich jedoch auf eine ordentliche Größe. Wenn Sie in einem Monat 1.000 Euro ausgeben, kommen sie im Jahr auf fast 500 Euro „Gebühren“ für bargeldloses Bezahlen – und da diese Kosten ja eingepreist sind, ist es vollkommen egal, ob sie nun mit Karte oder in bar bezahlen. Diese „zweite Umsatzsteuer“ fällt immer an und wird umso größer, je mehr Menschen bargeldlos bezahlen und je mehr Gebühren vom Handel eingepreist werden müssen.

Bargeldhölle Skandinavien?

Paradoxerweise zeigt gerade eben das von Bargeldgegnern gerne so hoch gelobte Skandinavien, wie skurril die Situation eigentlich ist. In fast allen kleineren Geschäften in Dänemark wird beispielsweise eine Gebühr für das Zahlen mit Kreditkarte und oft auch für das Zahlen mit einer Girocard erhoben, die von pauschal 50 Cent bis zu 5% des Kaufpreises variiert. Wer die Kosten derart transparent dargestellt bekommt, schaut häufig noch schnell beim Geldautomaten vorbei, bevor er 5% Gebühren schulterzuckend akzeptiert. In Deutschland waren Gebühren für Kartenzahlung lange Zeit von den allermeisten Anbietern über die AGB verboten. Seit kurzem sind sie zwar meist erlaubt, aber nur sehr wenige Händler machen Gebrauch davon. Warum eigentlich nicht?

Die Zukunft hat einiges zu bieten – im Guten wie im Schlechten

Auf der einen Seite hat die EU mit der „Payment Service Directive“ bereits jetzt eine Reform verabschiedet, deren Folgen momentan noch kaum ersichtlich sind. PSD2 verpflichtet Banken, externen Finanzdienstleistern Zugriff auf die Bankdaten der Kunden zu geben. Damit lassen sich in der Theorie Transaktionssysteme verwirklichen, die weitestgehend unabhängig von den traditionellen Banken funktionieren. Es ist jedoch fragwürdig, ob die Gebühren bei derartigen Systemen merklich geringer werden.

Den eigentlichen Durchbruch könnte ein System namens TIPS bringen, das von der EZB entwickelt wird. TIPS ist eine Schnittstelle, über die eine „echte“ Überweisung binnen maximal fünf Sekunden durchgeführt werden kann. Ihre 100 Euro werden also ganz real in kürzester Zeit von ihrem Girokonto auf das Konto des Boutiquebetreibers überwiesen. Es gibt kein Kreditrisiko, Dienstleister wie Visa oder Mastercard werden schlicht nicht mehr benötigt. Die EZB nimmt eine Transaktionsgebühr von 0,2 Cent pro Überweisung … das ist überschaubar. Theoretisch braucht es dafür noch nicht einmal die Banken, da eine TIPS-Transaktion auch über eine Smartphone-App abgewickelt werden könnte.

Man braucht jedoch nicht viel Fantasie, um zu erkennen, dass diese Vorteile für den Finanzsektor eher Nachteile sind. Oder im Bild zu bleiben – die Multis wollen natürlich die Ölquelle selbst erschließen und ausbeuten und haben kein Interesse daran, dass hier ein offener Standard entstehen könnte. Sollte über TIPS ein solcher offener Standard entstehen – was momentan mehr als unwahrscheinlich ist – wäre der Multimilliardenmarkt erst einmal passé. Dann blieben noch die Transparenz- und Datenschutzprobleme, die durch PSD2 und TIPS keinesfalls besser werden – im Gegenteil. Es sind halt nicht „nur“ die Kosten, die bei bargeldlosen Bezahlsystemen problematisch sind.