Denkfehler 7: “Jetzt hilft nur noch private Vorsorge.”

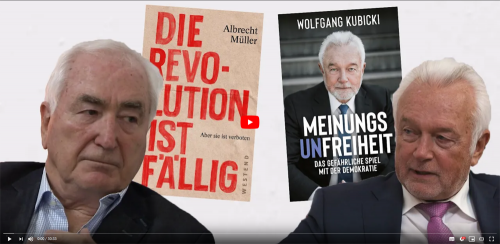

Auszug aus dem Buch “Die Reformlüge – 40 Denkfehler, Mythen und Legenden, mit denen Politik und Wirtschaft Deutschland ruinieren”, von Albrecht Müller.

Variationen zum Thema:

- “Das Umlageverfahren funktioniert nicht mehr.”

- “Beim Kapitaldeckungsverfahren, also der privaten Altersvorsorge, arbeitet das eingezahlte Kapital.”

- “Es wird eben nicht wie beim Umlageverfahren gleich wieder ausgegeben.”

Eine clevere Strategie – die Zerstörung des Vertrauens in die “staatliche Rente”

Angenommen, Sie hätten ein Unternehmen mit einem Umsatz von 67 Milliarden Euro – etwas groß, zugegeben, aber es kommt hier nur auf die Relationen an. Und angenommen, Sie hätten einen noch größeren Konkurrenten, der 156 Milliarden Euro umsetzt. Und nun hätten Sie die Chance, die Umsatzzuwächse des Konkurrenten und darüber hinaus noch ein paar Milliarden von seiner Substanz auf sich umzulenken; vielleicht fürs erste gute 10 Prozent seines Umsatzes. Und alles, was Sie dafür tun müssten, um auf Anhieb Ihren Umsatz um 15 Milliarden, also um ein knappes Viertel aufzustocken, ist etwas Eigenwerbung und die Verbreitung des Gerüchts, der Konkurrent sei ein Auslaufmodell. Das wäre doch was… Bei einem erwarteten Umsatzplus von 15 Milliarden wären die 20, 30 oder auch 100 Millionen, die Sie für Zeitungsanzeigen und eine großangelegte PR-Arbeit unter Wissenschaftlern, Politikern und Journalisten investieren müssten, lächerlich wenig. Peanuts sozusagen.

Dieses Märchen ist Wirklichkeit. Nicht für Sie und nicht für mich. Aber für die Lebensversicherungsbranche (deren Einnahmen aus den Versicherungsprämien betragen ungefähr 67 Milliarden Euro) und für die Banken, die am Transfer und an der Anlage des Geldes verdienen. Sie tun viel dafür, um das Märchen in klingende Münze umzusetzen. Wie die entspechende Werbearbeit aussieht, zeigt ein Zitat aus dem Brief eines Vorstandmitglieds der Dresdner Bank, veröffentlicht per Zeitungsanzeige:

Sehr geehrte Damen und Herren,

angesichts des demographischen Wandels – immer mehr älter werdende Menschen stehen immer weniger jungen Bürgern gegenüber – machen sich viele Sparer Gedanken über ihre finanzielle Sicherheit im Alter. Es zeichnet sich ab, dass die staatliche Rentenversicherung den Versicherten in Zukunft nicht mehr das gewohnte Leistungsniveau bieten kann. Deshalb wächst der privaten Altersvorsorge eine immer größere Bedeutung zu.”

Und weil das so sei, wirbt die Dresdner Bank im konkreten Fall für Wertpapierfonds. Aber auch »Ihre deutschen Lebensversicherungen« werben in einem wahren Bombardement von Briefen, Telefonaten und in teuren Anzeigen für die private Vorsorge durch Abschluss einer Lebensversicherung, wörtlich:

Was bei der gesetzlichen Rente später für Sie rausspringt, kann Ihnen keiner sagen (…) Eine Lebensversicherung hält, was sie verspricht. Ein Leben lang.”

Diese Zitate stammen aus dem Jahr 1999. Schon den Bundestagswahlkampf 1998 begleiteten die Lebensversicherer mit einer Flut von ganzseitigen Anzeigen, in denen sie für die private Vorsorge Werbung machten. Das tun sie bis heute, wobei Lebensversicherer und private Krankenkassen an einem Strang ziehen und auch die gleichen Argumente verwenden. Im Juni 2003 hieß es in einer von vielen ganzseitigen Anzeigen der Privaten Krankenversicherer:

Ach du Schreck, alles weg…

Gesundheitsreform JA. Von der Hand in den Mund NEIN. – Eine älter werdende Gesellschaft braucht immer mehr Gesundheitsleistungen. In der Umlagefinanzierung der gesetzlichen Krankenkassen werden die eingezahlten Beiträge sofort wieder für Leistungen ausgegeben. Das Ergebnis: leere Kassen und eine Finanzierung, die keine Vorsorge für unsere Zukunft bildet – eine Belastung, die unsere Kinder später tragen müssen. Generationengerechtigkeit: Das bessere Konzept heißt Kapitaldeckung.”

Die Banken, die Lebensversicherer und die privaten Krankenversicherungen können ihre Kampagne zur Störung des Vertrauens in die klassische Rentenversicherung und in die gesetzlichen Krankenkassen auf einen breiten Verbund von Stimmungsverstärkern in Wissenschaft und Politik, in Talkshows, Zeitungen und Zeitschriften stützen. Vor allem in der Regierung Kohl hatten sie eine große politische Hilfe. Diese hat, gewollt oder ungewollt, nach der Einheit einen großen Teil der Sozialversicherungsleistungen für die Menschen in den neuen Bundesländern den Beitragszahlern aufgebürdet. Das sind die versicherungsfremden [1] Leistungen, die die Beiträge um rund 3,5 Prozentpunkte steigerten und so den Erosionsprozess erst richtig in Gang brachten, der das Vertrauen in die staatliche Rente mittlerweile stark beschädigt hat.

Der Spiegel, bei diesem Thema schon lange an vorderer Front, forcierte die Kampagne immer wieder; schon am 30. August 1999 hieß es in einer Titelgeschichte:

Weil Deutschland vergreist, wird die Rentenversicherung unbezahlbar…”

Und im Oktober 1999 fasste der Spiegel [2] die Kernbotschaft so zusammen:

Letztlich geht es in der neu entfachten Debatte um eine Grundsatzfrage. Alle Parteien haben erkannt, dass die staatliche Rente allein künftig nicht mehr ausreichen wird. Das Umlageverfahren, das die Beiträge der aktiven Arbeitnehmer direkt an die derzeitige Rentnergeneration weiterreicht, bedarf der Ergänzung durch eine kapitalgedeckte Altersvorsorge (…)”

Das klingt schlüssig und logisch. Aber logisch ist die Behauptung, unser demographisches Problem – soweit wir eines haben – sei dadurch zu lösen, dass die gesetzliche Rentenversicherung – und analog die gesetzliche Krankenversicherung – durch ein privates Bein ergänzt beziehungsweise ersetzt wird, allein für die Versicherungswirtschaft, die Banken und die mit ihnen verbundenen Interessen. Sie gewinnen, wenn die soziale Alterssicherung in Richtung Grundsicherung gedrückt und alles Zusätzliche in Lebensversicherungen oder in Wertpapierfonds gelenkt wird – oder wenn die privaten Krankenkassen ihre Marktanteile in großen Schritten ausdehnen.

Was ist was: Umlage oder Kapitaldeckung?

Die Beiträge der Arbeitenden werden beim Umlageverfahren von den Rentenversicherungsträgern eingesammelt und an die Rentner ausgezahlt. Die Beitragszahlenden erwerben dabei einen Anspruch auf eigene spätere Rente. Beim Kapitaldeckungsverfahren sollen die Beiträge (Prämien) der privat Versicherten als Kapital gesammelt und angelegt werden. Nach Fälligkeit des Versicherungsvertrags werden dann Kapitalstock und Rendite zusammen dem jeweiligen Versicherten als private Rente ausbezahlt.

Weder für uns Bürger noch für die Politiker ist die Behauptung schlüssig, der Generationenvertrag der Rentenversicherung trage angesichts der demographischen Veränderungen nicht mehr, und das Problem sei nur mit Hilfe privater Vorsorge zu lösen. Es klingt nur schlüssig, und deshalb teilen diesen Glauben viele, die sich mit dem Thema beschäftigt haben oder einfach nur Opfer der penetranten Werbung sind. In Wahrheit ist die Behauptung aber grundfalsch – und hat auch schon zu einer Reihe höchst problematischer politischer Entscheidungen geführt.

So oder so – die Jungen müssen für die Alten aufkommen

Die Umstellung des Finanzierungsverfahrens auf das Kapitaldeckungsverfahren ändert nichts daran, dass die Jungen für die Alten aufkommen müssen. Es sei denn, man unterstellt, durch die Einführung der »Riesterrente« oder anderer Modelle der privaten Vorsorge würden erkennbar mehr Kinder geboren. Theoretisch könnte es ja sein, dass sich Väter und Mütter über die versprochene hohe Rendite so freuen, dass sie mehr Kinder zeugen und bekommen.

Im Ernst: Die Hoffnung, die hierzulande mit der Riesterrente und anderen Systemen privater Altersvorsorge verbunden wird, gründet vor allem darauf, dass der Glaube an die Wirksamkeit dieser Umstellung nun schon seit Jahren in die Köpfe und Herzen gehämmert wird – mit allen denkbaren Methoden und viel Geld. Aber was so schlüssig zu sein scheint, hat ein paar Schönheitsfehler:

- Die Aussage, beim bisherigen Umlageverfahren würde nichts angespart, die eingezahlten Beiträge würden sofort wieder für Leistungen ausgegeben, ist in der Regel sogar richtig. Das ist das logische Prinzip dieses Umlageverfahrens. Allerdings ist der daraus gezogene Schluss, dieses Verfahren gehe zu Lasten unserer Kinder, nicht richtig.

- Die Aussage, beim Kapitaldeckungsverfahren könnten die eingezahlten Beiträge als Kapital arbeiten, ist ungemein eingängig. Aber das stimmt nicht, wenn man genauer hinschaut, und schon gar nicht gilt diese Behauptung, wenn man den gesamtwirtschaftlichen Effekt einbezieht.

Was sind nun aber die in diesen beiden Aussagen eingebauten Denkfehler? Um diesen Parolen auf den Grund zu gehen und die wirtschaftlichen Zusammenhänge und Vorgänge besser zu verstehen, ist es nützlich, wenn wir die Welt unserer Wirtschaft nicht in Kategorien von Geld- und Finanzströmen zu begreifen versuchen, sondern in Güterströmen, den so genannten real terms. Wir stellen fest: Heute haben 100 arbeitsfähige Personen für 44 Ältere zu sorgen, im Jahre 2050 werden sie für 78 Ältere zu sorgen haben. Und wir fragen: Ändert die Umstellung auf ein anderes Finanzierungsverfahren etwas an dieser realen Relation von jung und alt? Wie soll das gehen? Das ist unwahrscheinlich. Auch bei Anwendung des Kapitaldeckungsverfahrens bleibt es real beim gleichen Verhältnis von Arbeitsfähigen zu Rentnern (siehe Denkfehler Nr. 6, S. 115).

Auch die Qualifikation der dann Arbeitenden und damit ihre Produktivität – ein anderer wichtiger Faktor zur Bewältigung der »Alterslast« – ist nicht davon abhängig, ob das Umlageverfahren oder das Kapitaldeckungsverfahren angewandt wird.

Unabhängig vom gewählten Verfahren geht es immer um Realtransfers unter den jeweils Lebenden. Die Aktiven müssen auf Konsum verzichten. Sie tun das im Umlageverfahren durch Zwangssparen in Form von Beiträgen und Steuern, im Kapitaldeckungsverfahren durch Sparen und Kauf von Vermögenswerten.

Die Erkenntnis, dass sich mit der Umstellung des Finanzierungsverfahrens nichts an der realen Situation und der realen Belastung verändert, nennt man nach dem Nationalökonomen Gerhard Mackenroth das »Mackenroth-Theorem«. Die Befürworter des Kapitaldeckungsverfahrens und der privaten Vorsorge bekämpfen das Mackenroth-Theorem, als wäre es der Leibhaftige persönlich. Dazu eine kleine Geschichte:

Der Mannheimer Ökonomieprofessor Axel Börsch-Supan, von Haus aus Mathematiker und eigentlich ein intelligenter Zeitgenosse, war mir schon vor mehreren Jahren bei einem Dialog im Rahmen der Evangelischen Akademie der Pfalz durch seine dezidierte und logisch nicht nachvollziehbare Abweisung des Umlageverfahrens aufgefallen. Das Rätsel klärte sich, als der Professor in Mannheim – im Zusammenhang mit der Universität – ein Institut mit Namen MEA eingerichtet bekam (»Mannheim Research Institute for the Economics of Aging«, zu Deutsch: Mannheimer Forschungsinstitut Ökonomie und demographischer Wandel), finanziert vom Land Baden-Württemberg und der deutschen Versicherungswirtschaft. Dieses Institut fertigt Gutachten, unter anderem für Versicherungen und Banken. Solche Institute sind lukrative Nebenjobs für unsere Professoren.

Bei der Jahrestagung seines Instituts im November 2003 hielt Börsch-Supan die Eröffnungsrede, in der er es als »Hauptbeitrag des MEA« bezeichnete, »Denkdisziplin« in die Debatte zu bringen: »Denkdisziplin, die zum Beispiel die sogenannte Mackenroth-These in der Form »es kommt nicht auf die Finanzierungsweise der Sozialversicherung an, da jede aus dem laufenden Bruttosozialprodukt geschöpft werden muss« als falsch entlarvt«.

Als ich mich bei MEA nach diesem »Hauptbeitrag« erkundigte, bekam ich den Hinweis auf eine in der Sprache der Mathematik verfasste Dissertation von 1988. Damals gab es das Institut noch nicht, und die Entlarvung des Mackenroth-Theorems als »Hauptbeitrag« des MEA zur »Denkdisziplin« gibt es auch nicht. Übrigens auch nicht in der Dissertation von 1988, wie mir mathematisch versierte Kollegen versichern.

Aber solange niemand kritisch nachfragt, bleibt die Behauptung wahr, und sie wird immer wahrer, je mehr sie unhinterfragt wiederholt und verbreitet werden kann. So verhält es sich mit der Behauptung, das Umlageverfahren funktioniere nicht mehr und das Kapitaldeckungsverfahren sei die Lösung.

“Und wenn alle anderen die von der Partei verbreitete Lüge glaubten – wenn alle Aufzeichnungen gleich lauteten –, dann ging die Lüge in die Geschichte ein und wurde Wahrheit.” George Orwell: 1984

Dem Fehlschluss, das Kapitaldeckungsverfahren sei die Lösung, kann man noch mit einer anderen Erwägung auf die Schliche kommen: Auch die Befürworter des Kapitaldeckungsverfahrens denken und sprechen bei der Darstellung des für sie so gewichtigen Alterungsproblems zunächst in realen Größen. Sie sagen beispielsweise: Die Alterslast wächst von 44 auf 78, und sie bedienen sich damit einer gesamtwirtschaftlichen Argumentation. Sie denken und sagen, die Last werde für die junge, arbeitende Generation nicht mehr tragbar, und deshalb müsste die jetzige Generation zusätzlich Kapital sammeln – und auch dies ist eine gesamtwirtschaftliche Argumentation. Dann jedoch springen diese Befürworter der privaten Vorsorge um auf eine einzelwirtschaftliche Betrachtung und noch dazu auf eine sogenannte Partialanalyse, wie wir Ökonomen sagen. Konkret heißt das: Sie betrachten einen einzelnen jungen arbeitenden Menschen, der privat vorsorgt und zum Beispiel in die Riesterrente einzahlt, und schließen aus dieser Beobachtung, da werde Kapital angesammelt und dieses arbeite, bringe Zinsen und stehe dann in zwanzig, dreißig oder vierzig Jahren noch für die Rente dieses ehedem jungen Menschen zur Verfügung.

Wenn wir aber gesamtwirtschaftlich denken und dabei beachten, was sich ändern könnte, wenn einer beschließt, Geld für die private Vorsorge zu zahlen, und welche Konsequenzen die Entscheidung des jungen Arbeitenden haben könnte, dann kommen wir möglicherweise zu einer ganz anderen Bewertung. Das hat verschiedene Gründe:

- Woher nimmt der junge Mensch das Geld für die monatlichen Zahlungen? Er könnte mehr sparen, wenn er das Geld für sich und seine Familie nicht braucht – dann würde er die volkswirtschaftliche Sparquote nach oben zu schieben helfen. Er könnte auf andere Formen des Sparens verzichten, also ein Sparkonto auflösen, Aktien verkaufen, was auch immer. Er könnte auch Schulden machen, um die Riesterrente zu bezahlen.

Nur im ersten Fall ergibt sich ein Kapitalzuwachs. Dieser Fall dürfte aber heute selten sein, was man übrigens schon daran sieht, welche geringen Ergebnisse die Riesterrente zeitigt. Viele Menschen haben einfach kein Geld für Privatvorsorge. - Was machen die Lebensversicherungen und die Pensionsfonds mit dem Geld? Sie – wie übrigens auch die privaten Krankenkassen – geben ganz selbstverständlich einen Teil für die laufenden Auszahlungen aus. Innerhalb ihrer Konzerne praktizieren sie ganz selbstverständlich Elemente des Umlageverfahrens. Gesamtwirtschaftlich betrachtet hat die Umstellung des Finanzierungssystems vom Umlageverfahren auf das Kapitaldeckungsverfahren auch deshalb keine begründete Auswirkung.

Selbst wenn die Versicherungskonzerne Kapital ansammeln und investieren, ist das volkswirtschaftlich betrachtet vermutlich kein zusätzliches Kapital, sondern es wurde, wie zuvor beschrieben, anderswo abgezogen.

Wichtig ist auch hier die volkswirtschaftliche Betrachtung: Die von der Umstellung erwartete Vorsorge für die Zukunft und die damit verbundene Entlastung der jungen Generation treten nur dann ein, wenn die Sparquote unserer Volkswirtschaft und jedes Bürgers auf diese Weise erhöht wird, so dass jetzt Investitionen im voraus gemacht werden, von denen man später zehren kann. Oder wenn Vermögen im Ausland aufgebaut wird, auf das man dann zurückgreifen kann, wenn die angeblich zu vielen Alten versorgt werden müssen.

Betrachtet man die einschlägigen gesamtwirtschaftlichen Werte, so erkennt man, dass nahezu alle Erwägungen zur Umstellung vom Umlageverfahren auf das Kapitaldeckungsverfahren falsch sind:

- Wir haben keine Sparprobleme. Deutschland hat eine hohe Sparquote von über 10 Prozent des verfügbaren Einkommens, das heißt, wir alle zusammen sorgen ganz schön vor für künftige Generationen.

- Wir bauen sogar Vermögen gegenüber dem Ausland auf – von 1960 bis 2002 um 231 Milliarden Euro. Großbritannien hat im gleichen Zeitraum seine Vermögensposition um 331 Milliarden abgebaut, die USA um 2963 Milliarden.

- Wir bauen Infrastruktur für die jetzige und die künftigen Generationen (siehe dazu Denkfehler Nr. 10 und 11, S. 157ff). Allerdings haben wir in diesem Bereich, vor allem bei den öffentlichen Investitionen, in letzter Zeit nachgelassen – sinnigerweise ausgerechnet deshalb, weil gespart werden sollte, um der jungen Generation keine allzu große Schuldenlast zu hinterlassen. Aber dieser Sparversuch ist nach hinten losgegangen (siehe Denkfehler Nr. 31, S. 305ff).

Welches Modell arbeitet produktiver?

Bei einem gesamtwirtschaftlichen und realen Vergleich der beiden Modelle müssen wir fragen: Welches Modell arbeitet produktiver?

Die Verwaltungskosten des Umlageverfahrens liegen bei etwa 4 Prozent des umgesetzten Betrages an Beiträgen und Zuschüssen einerseits und der ausgezahlten Renten andererseits. Die Verwaltungskosten der privaten Lebensversicherungen liegen – wie im Falle der Riesterrente – bei etwa 10 Prozent. Real betrachtet: Auf der einen Seite zählen die Angestellten der Bundesversicherungsanstalt und der Landesversicherungsanstalten, ihre Gebäude und sonstiger Sachaufwand, auf der anderen Seite die Vorstände und Angestellten der Versicherungskonzerne, ihr Sachaufwand und ihre unzähligen Agenturen und Vertretungen und die vielen Menschen und Anlagen, die für die Werbung und das Marketing arbeiten. [3] Ganzseitige Anzeigen der Landesversicherungsanstalten gibt es bisher nicht oder nur sehr selten. Ebensowenig gibt es Erfolgsprämien für abgeschlossene Versicherungsverträge.

Der Anteil von 10 Prozent Verwaltungskosten liegt zwar schon 2,5 mal höher als die Kosten des Umlageverfahrens, ist aber vermutlich immer noch zu niedrig geschätzt. Das Kapitaldeckungsverfahren wird uns riesige Summen kosten. Im Falle Chiles lagen 1998 die »Kommissionen«, die dort auf eingezahlte Gelder zur privaten Vorsorge erhoben werden, bei 18 Prozent. [4]

Die Kosten für Betrieb und Vertrieb des Kapitaldeckungsverfahren – real ausgedrückt: für die vielen Menschen und Apparate, die für die Verwaltung und den Vertrieb arbeiten – müssen vom eingezahlten Kapital abgezogen werden. Ganz entgegen den Vorstellungen der Neoliberalen hat der Wettbewerb in Chile eine unproduktive Bürokratie erzeugt. In Großbritannien sind die Verwaltungskosten des privaten Vorsorgesystems sogar noch höher als in Chile; bis zu 40 Prozent der eingezahlten Gelder gehen dort für Verwaltung und Vertrieb drauf. Wenn erst einmal 18 oder 40 Prozent weg sind, muss die Rendite schon sehr hoch sein, um diesen Kostenaufwand wieder auszugleichen.

Mit der Riesterrente wurde hier eine psychologisch wichtige Hürde hin zur verstärkten Eigenvorsorge jeder Generation durch Kapitaldeckung genommen. (…) Aber die Ergänzung der gesetzlichen Rentenversicherung durch private Vorsorge muss weiter vorangetrieben werden.”

Deutschland 2020. Ein Memorandum der jungen Abgeordneten

In Deutschland stammen nur 15 Prozent der Alterseinkommen aus der betrieblichen und privaten Altersvorsorge. In anderen Ländern dagegen ist es oft die Hälfte. Hier muss die staatliche Förderung dieser Formen der Altersvorsorge wesentlich verbessert werden.”

CDU: Reform der sozialen Sicherungssysteme, 16.10.2003

Die Privatvorsorge, die in Deutschland mit der Behauptung propagiert worden ist, sie rentiere sich um vieles mehr als die gesetzliche Rente, wurde zu einer Förderrente umgemodelt. Wieso aber braucht eine angeblich so rentable Privatvorsorge, die über 10 Prozent Rendite bringen soll, die Unterstützung des Steuerzahlers? Und das in Zeiten, in denen lautstark der Abbau von Subventionen und Steuervergünstigungen verlangt wird?

Damit nicht genug, braucht die private Altersvorsorge nach Meinung mancher ihrer Verfechter nun auch noch den Anschlusszwang, die Verpflichtung! Im Klartext: Privatvorsorge als Zwangsversicherung. Das ist eine feine Marktwirtschaft. Man privatisiert die Altersvorsorge und verhängt dann einen Zwang?!

Die Bürger sollten lediglich verpflichtet werden, sich privat zu versichern – Versicherungspflicht statt Zwangskassen.”

Guido Westerwelle, Wirtschaftswoche, 13.11.2003

Zu einem ehrlichen Vergleich der beiden Systeme gehören noch einige andere Fakten:

- Die Behauptung, private Altersvorsorge erbrächte hohe Renditen, weil ja angeblich Kapital arbeitet, stammt aus der Zeit der Spekulationsblasen auf den Aktienmärkten. Damals wurden 10,5 und sogar 11,5 Prozent Rendite versprochen. Inzwischen sind die Blasen geplatzt. Die Zeit schrieb im Oktober 2003: »Mehr als 100 Milliarden Euro haben die Versicherer in den vergangenen drei Jahren an der Börse verbrannt.«1 Experten gehen davon aus, dass die Renditen bis auf die Mindestverzinsung absinken könnten, wenn die Branchenschwäche anhält. Diese Mindestverzinsung (Garantiezins) ist von 4 Prozent im Jahr 2000 auf 2,75 Prozent ab 2004 abgesenkt worden.

- Zumindest ein Versicherungskonzern in Deutschland ist schon in die Knie gegangen. Die Mannheimer Lebensversicherung hat 2003 das Neugeschäft eingestellt und wurde zum ersten Fall für die Branchen-Auffanggesellschaft Protektor.

- Speziell für die Versicherungswirtschaft wurde zur Erleichterung ihrer Verluste eine steuerliche Verrechnungsmöglichkeit geschaffen, von der sie sich einen Steuernachlass von 5 Milliarden Euro verspricht.

- Das Risiko, dass die Altersversorgung der Menschen Spekulationen an den Finanzmärkten geopfert wird, ist hoch. Millionen Menschen in Südamerika und Osteuropa, in den USA und Großbritannien haben auf diese Weise schon große Teile ihrer Altersvorsorge eingebüßt: »Gerade mit dieser privaten und betrieblichen Vorsorge haben die Briten aber in jüngster Zeit einen katastrophalen Einbruch erlebt. Drei Jahre sinkender Börsenkurse und niedriger Zinssätze haben den Wert des nicht-staatlichen Rentenvolumens drastisch gesenkt«, berichtete die Frankfurter Rundschau am 10. März 2004. In derselben Woche wurde in Berlin eine Rentenreform verabschiedet mit der klaren Zielsetzung, noch mehr Menschen in die private Vorsorge zu drängen. Ein solches System kann nicht im Sinne der Bürger sein. Das wussten die chilenischen Militärs übrigens schon im Jahre 1981: Für das Militär und die Polizei blieb es beim alten staatlichen Altersversorgungssystem. Sie mussten und wollten nicht in die so »lukrative« Privatvorsorge.

- Das Risiko von Wirtschaftskrise und Arbeitslosigkeit trifft beide Systeme in ähnlicher Weise. In Argentinien zum Beispiel sind die privaten Vorsorgen durch die Krise entwertet worden. Da grenzt es an Zynismus, wenn die Umstellung auf das Kapitaldeckungsverfahren auch mit der wirtschaftlichen Stagnation begründet wird.

- Das unüberschaubare Angebot zur privaten Altersvorsorge verunsichert und überfordert viele Menschen. Auch das kann man am Misserfolg der Riesterrente schon ablesen. Die Menschen werden zum Spielball von Drückerkolonnen und Anlageberatern gemacht.

- Einkommensschwache Schichten werden nicht mehr versorgt. Die private Vorsorge wirft sie aus dem System raus. Sie werden noch stärker als heute zu potentiellen Sozialhilfeempfängern.

- Die propagierte Änderung des Finanzierungssystems ändert nichts an der speziellen Last der jungen Generation, die gern gegen das soziale Rentenversicherungssystem in Front gebracht wird. Ihretwegen hält man die Beiträge unter 20 Prozent fest, angeblich weil mehr nicht zu vermitteln sei. (Wie sinnvoll oder sinnlos das Ziel der Beitragsstabilität ist, dazu siehe Denkfehler Nr. 23, S. 251ff.) Gleichzeitig sollen die jungen Menschen aber zusätzlich bis zu 4 Prozent ihres Einkommens für ihr Alter privat anlegen. Offenbar spekuliert man darauf, die Jüngeren seien unfähig, 20 und 4 zusammenzuzählen. Diese Spekulation könnte aufgehen. Denn jene Jüngeren, die gegenwärtig zusätzlich zur gesetzlichen Altersvorsorge so eifrig Lebensversicherungen abschließen, haben möglicherweise nicht verstanden, dass sie dadurch nicht aus der Verpflichtung des Generationenvertrags entlassen werden: Sie werden weiterhin Beiträge oder Steuern für die Versorgung der Rentnergeneration zu zahlen haben.

Die zweite Säule der Altersvorsorge ist im Aufbau. Und damit ist die Gerechtigkeit zwischen den Generationen gewahrt.”

Gerhard Schröder, 8.11.2002

Es ist Augenwischerei, zu behaupten, die arbeitende Generation würde durch die private Altersvorsorge entlastet. Entlastungsmöglichkeiten gibt es vielmehr:

- indem man künftig von den 5 bis 7 Millionen Arbeitsfähigen, die heute ohne Arbeit sind, mehr in Arbeit bringt.

- indem man die Ansprüche der Rentner, also das, was für sie vom Sozialprodukt abgezweigt wird, geringer als vorgesehen wachsen lässt. Aber darüber kann man in Ruhe entscheiden, wenn sich dies als notwendig erweist. Die Hyperaktivität, mit der heute für das Jahr 2020 oder gar für das Jahr 2050 »vorgesorgt« wird, ist rational nicht zu erklären. Sie ist vermutlich nichts weiter als Werbung für die Versicherungswirtschaft.

- indem man alles tut, um die volkswirtschaftliche Produktivität zu steigern. Wenn so die Gesamtleistung der Arbeitenden – das Sozialprodukt – kräftig steigt, tut es ihnen nicht weh, einen fairen Teil davon für die wachsende Zahl der Rentner abzuzweigen. Es bleibt dann immer noch ein Wohlstandzuwachs für die Arbeitenden.

Über diese und andere Entlastungsmöglichkeiten kann man sprechen. Man sollte es unbedingt tun, wenn sich die junge Generation übervorteilt fühlt. Aber man sollte aufhören, das bisherige System grundlos madig zu machen.

Das Umlageverfahren ist besser als sein Ruf

Wenn es das Umlageverfahren nicht schon gäbe, müsste man es erfinden. Es ist preiswert, es arbeitet einfach, es ist den meisten Menschen zugänglich und für sie verstehbar. Es wäre das beste für unser Land und für die Mehrheit der Menschen, wenn wir zu diesem Verfahren zurückkehren würden. Das wäre auch gut für unsere Volkswirtschaft, weil wir ihr eine unnötige Belastung ersparen – einen aufgeblasenen, ressourcenverzehrenden Sektor Altersversorgung. In anderen Ländern wie den USA oder Großbritannien trägt dieser Sektor übrigens mit dazu bei, den Dienstleistungssektor aufzublasen. Genau diese Vergrößerung des Dienstleistungsbereiches wollen uns die besonders Schlauen unter den Reformern als modern verkaufen (siehe Denkfehler Nr. 4, S. 97ff). Doch was sie nicht begriffen haben ist, wie unproduktiv ein aufgeblasener Wirtschaftszweig ist.

Warum die politischen Eliten die Erosion der staatlichen Rente und sogar ihren Ruin zulassen, kann ich nicht verstehen. Es ist sachlich nicht erklärbar, dass man in Deutschland nach den ersten Erfahrungen mit der Riesterrente, die 2001 mit dem Versprechen eingeführt worden war, jetzt sei für dreißig Jahre Ruhe, auf dem gleichen Weg fortfahren kann. Es ist nicht erklärbar, dass die verantwortliche Ministerin vor dem Deutschen Bundestag explizit für private Vorsorge wirbt und sich damit sozusagen als oberste Werbeinstanz für die Versicherungswirtschaft hergibt.

Die Finanzindustrie will den Durchbruch für ihre Produkte erzielen, indem sie das Vertrauen in die gesetzliche Rente untergräbt. Millionen Menschen brauchen diese Rente aber noch, sie brauchen auch die Bereitschaft der Beitragszahler, weiterhin ihren Obolus zu entrichten. In diesem Kontext darf ein verantwortlicher Politiker nichts tun und sagen, was das Vertrauen weiter zerstört. Es gibt keinen Grund, das Umlageverfahren und die gesetzliche Rentenversicherung der Erosion preiszugeben, wie das zur Zeit geschieht.

Warum passiert das dennoch? Warum wird in einer nahezu gleichgeschalteten Öffentlichkeit die immer gleiche Botschaft verkündet: »Jetzt hilft nur noch die private Vorsorge, die staatliche Rente bringt es nicht mehr«? Die Erklärung ist einfach und in der modernen Mediengesellschaft auch schlüssig: Den organisierten Wirtschaftsinteressen, der Finanzindustrie, den Banken und Versicherungen ist es gelungen, mit einer professionellen Strategie das Nachdenken über die Frage der besten Altersvorsorge nahezu total zu bestimmen. Das konnte nur gelingen, weil in einer großen PR-Aktion sowohl die entscheidenden Teile der Wissenschaft wie auch der Publizistik »gekeilt« wurden.

[«1] Versicherungsfremd nennt man diese Belastungen, weil sie – wie bei den Rentenzahlungen an Aussiedler – die Folge einer politischen Entscheidung waren und nicht im System der Gesetzlichen Rente angelegt sind. Ähnliches gilt für die Renten der Rentner in den neuen Bundesländern. Sie waren als Beiragszahler ja nicht in diesem System. Es wäre daher logisch gewesen, ihre Rente aus Steuern zu bezahlen.

[«2] Spiegel, Nr. 41/1999 vom 11.10.1999

[«3] Weil die Versicherungswirtschaft diese Ausgaben bei ihrer Berechnung der Kosten nicht einbezieht, kommt sie auf Verwaltungskosten von nur 3,5%.

[«4] Christoph Mathys: »Das chilenische Pensionssystem – Struktur und Auswirkungen«, Pressekonferenz Attac, Zürich, 20.6.2000