Schwaches Wachstum und Deflationsgefahr im Euroraum – letzte Hoffnung EZB?

Nach den enttäuschenden (vorläufigen) Wachstumsraten des BIP in der Europäischen Währungsunion (EWU) im ersten Quartal 2014 [PDF – 148 KB] – das saisonbereinigte BIP stieg in der Eurozone insgesamt nur um 0,2 Prozent im Vergleich zum Vorquartal – und dem erneut schwachen Anstieg der Preise (die jährliche Inflationsrate lag im April 2014 bei 0,7 Prozent und bei nur 0,5 Prozent im März [PDF – 119 KB]) dürfte auch notorischen Optimisten klar sein, dass von einer durchgreifenden Verbesserung der Lage in der Eurozone keine Rede sein kann.[1] Da die Inflationsrate im Euroraum inzwischen weit entfernt von der Zielmarke der Europäischen Zentralbank (EZB) von nahe 2 Prozent jährlich und schon seit mehreren Monaten im Bereich unter 1,0 Prozent liegt, den die EZB als „Gefahrenzone“ einstuft, da zudem in einigen Euroländern (Griechenland, Zypern, Portugal, Slowakei) das Preisniveau bereits fällt, erhöht sich der Druck auf die Zentralbank, über „unkonventionelle“ geldpolitische Maßnahmen nachzudenken, zumal auch die Aufwertung des Euro in den letzten eineinhalb Jahren Probleme bereitet.[2] Von Günther Grunert[*].

Tatsächlich werden offenbar in der EZB verschiedene geldpolitische Instrumente diskutiert, mit denen die Gefahr einer allgemeinen Deflation abgewendet werden soll. So bestätigte Peter Praet, Mitglied des Direktoriums der EZB, kürzlich in einem Interview mit der Wochenzeitung „Die Zeit“, dass die EZB „eine Reihe von Dingen“ vorbereite und eine „Kombination von Maßnahmen“ erwäge.

- Mögliche Reaktionen der Europäischen Zentralbank

Aber was kann die EZB in dieser Situation tun? Bei einem Leitzins von 0,25 Prozent ist ihr Spielraum inzwischen eng geworden. Zwar ist vorstellbar, dass die Zentralbank noch einmal nach unten geht und einen Leitzins von beispielsweise 0,15 oder 0,1 Prozent setzt, auch, um den Euro für Anleger weniger attraktiv zu machen und damit die Kapitalzuflüsse zu bremsen, die zu einer Verteuerung der Gemeinschaftswährung führen. Dass eine solche weitere Zinssenkung die Banken dazu veranlassen wird, deutlich mehr Kredite zu vergeben, damit die Wirtschaft anzukurbeln und den Preisauftrieb zu erhöhen (bei gesteigerter Nachfrage können die Unternehmen höhere Preise durchsetzen), glaubt wohl die EZB selbst nicht, denn sonst würde sie nicht über weitere Maßnahmen nachdenken.

Praet selbst nennt als eine weitere Option, „den Banken erneut für einen längeren Zeitraum Geld (zu) leihen, möglicherweise gegen Auflagen“. Im Gespräch ist bei der EZB ein negativer Einlagenzins: Bislang konnten Banken überschüssiges Geld bei der EZB „parken“, d.h. kurzfristig zu einem festen Zins anlegen. Dieser Einlagenzins liegt allerdings seit November letzten Jahres bereits bei null Prozent. Jetzt könnte die EZB in einem weiteren Schritt negative Zinsen, d.h. Strafgebühren auf das bei ihr „geparkte“ Banken-Geld einführen. Dahinter steht die Hoffnung, dass die Banken dann ihre Kreditvergabe ausweiten, da sie keinerlei Anreiz mehr haben, Geld bei der Zentralbank zu halten.

Die meisten der möglichen Maßnahmen, über die jetzt in den Medien spekuliert wird, zielen darauf, die Liquidität des Bankensystems zu erhöhen. Dazu gehört eine Senkung der Mindestreservesätze (die Mindestreservepflicht regelt, dass die Geschäftsbanken eine bestimmte Mindesteinlage, die sich aus den jeweiligen Kundeneinlagen der Banken ergibt, bei der EZB hinterlegen müssen), eine Ausstattung der Förderbanken mit zusätzlicher Liquidität (dies betrifft speziell die Europäische Investitionsbank EIB, die sich seit dem Jahr 2009 bei der EZB Geld leihen kann, um es dann weiterzureichen) oder die Akzeptanz geringerer Sicherheiten durch die EZB (wenn sich die Banken bei der Zentralbank Zentralbankgeld ausleihen wollen).

Für denkbar wird auch eine zielgerichtete Liquiditätsspritze für die Banken gehalten, bei der gewährleistet sein muss, dass das Geld tatsächlich in Form von Krediten an die Wirtschaft weiterfließt und nicht etwa zum Erwerb von Staatsanleihen der Heimatländer der Geldhäuser verwendet wird. Denn aus letzterem ergäben sich reine, weil risikolose, Zinsgeschenke an die Banken, die kaum zu einer Belebung der Wirtschaft beitragen, es sei denn, die entsprechenden Staatskredite würden in öffentliche Ausgaben für Konsum (incl. Sozialtransfers) und Investitionen fließen und nicht in erster Linie in die Bedienung der Altschulden. Denn nur aus Konsum und Investitionen ergibt sich eine Nachfragesteigerung im Inland, während die Bedienung der Altschulden in der Summe hauptsächlich den im Ausland sitzenden Gläubigern zugute kommt.

Die radikalste geldpolitische Maßnahme wäre zweifellos der massenhafte Kauf von Anleihen (speziell Staatsanleihen) durch die EZB nach dem Vorbild der US-Notenbank Fed, auch „Quantitative Easing“ (Quantitative Lockerung) genannt. Wenngleich bei der EZB laut Peter Praet auch darüber diskutiert wurde, dürfte die Zentralbank bei ihrer nächsten Beratung am 5. Juni noch vor diesem Instrument zurückschrecken. Es könnte aber – wie Praet sagt – dann zum Einsatz kommen, „wenn sich die Konjunktur und die Inflation in der Euro-Zone deutlich schlechter entwickeln als von uns erwartet.“ Da das Quantitative Easing (QE) die weitreichendste (und damit potenziell effektivste) geldpolitische Maßnahme darstellt, die der EZB noch zur Verfügung steht, soll dieses Verfahren im nächsten Abschnitt genauer analysiert und bewertet werden. Es geht mithin um die Frage, ob die EZB mit einem QE-Programm tatsächlich noch ein wirkungsvolles „letztes“ geldpolitisches Mittel in ihrem Arsenal hätte, um das schwache Wachstum – vor allem im südlichen Euroraum – zu beleben und die Gefahr einer Deflation einzudämmen, wenn sich alle anderen Maßnahmen als unzureichend erweisen sollten.

- Quantitative Easing

Das Quantitative Easing wird meist dann angewendet (so z. B. in den USA und Japan), wenn der Leitzins schon in die Nähe von null Prozent gesunken und die Geldpolitik damit weitgehend „ausgereizt“ ist. Beim QE kauft die Zentralbank in großem Umfang Anleihen – vor allem auch lang laufende Staatsanleihen – an, um damit die Kurse dieser Papiere nach oben zu treiben und folglich ihre Marktrenditen zu senken. Dahinter steht die Erwartung, dass schließlich die langfristigen Zinsen allgemein fallen und daher die Kreditnachfrage von Unternehmen und privaten Haushalten ansteigt. Von Befürwortern der Maßnahme wird zudem häufig behauptet, dass QE den Geschäftsbanken, deren Kreditvergabe offenbar durch einen Mangel an Bankreserven ins Stocken geraten ist, zusätzliche Liquidität bereitstellt. Unter Bankreserven sind die Einlagen der Geschäftsbanken bei der Zentralbank zu verstehen. Zusammen mit dem Bargeld (dem gesamten Bestand an umlaufenden Banknoten und Münzen) bilden sie die sog. Geldbasis, die auch als Zentralbankgeld, „high powered money“ oder M0 bezeichnet wird. Kauft eine Zentralbank auf dem Sekundärmarkt Staatsanleihen, so schreibt sie den Geschäftsbanken die entsprechenden Geldbeträge auf den Reservekonten der Banken bei der Zentralbank gut. Verfügten die Banken über mehr Reserven – so die Argumentation – werde dies zu einer erhöhten Kreditgewährung an den privaten Sektor führen und somit Investitionen und Wachstum fördern.[3]

Aber wie realistisch sind solche Vorstellungen? Zumindest die zuletzt genannte Behauptung lässt sich nicht aufrechterhalten, da sie von der falschen Annahme ausgeht, dass die Banken Reserven benötigten, bevor sie Kredite vergeben könnten und dass QE diese Reserven bereitstelle. In vielen traditionellen Ökonomie-Lehrbüchern wird immer noch die Mär vom sog. „Geldschöpfungsmultiplikator“ verbreitet, nach der das Bankensystem eine ursprüngliche Reservenaufstockung (also jeden Euro an neuen Reserven, der einer Bank zufließt) in ein Vielfaches an neuen Einlagen umwandelt. Ist etwa der Geldschöpfungsmultiplikator = 10, könnten die Banken aus jeder zusätzlichen Geldeinheit an Reserven, die dem Bankensystem zugeführt wird, letztlich zehn Geldeinheiten an zusätzlichen Einlagen „schöpfen“ – aber auch nicht mehr. Der Multiplikator überträgt damit Veränderungen in der Geldbasis (der Summe aus Bankreserven und Bargeld) in Veränderungen der Geldmenge. Da die Zentralbank die Geldbasis kontrollieren könne, sei sie folglich in der Lage, die Geldmenge zu steuern.

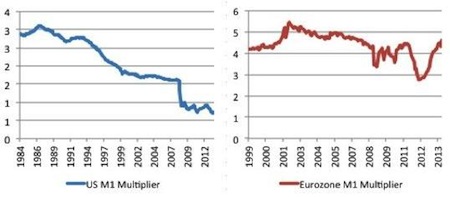

Diese Vorstellung hält weder einer empirischen noch einer theoretischen Überprüfung stand. Gäbe es tatsächlich einen kausalen Zusammenhang zwischen der Geldbasis und der Geldmenge, der durch den beschriebenen Geldschöpfungsmultiplikator vermittelt wäre, müsste dieser Multiplikator stabil sein. Nur dann wäre es auch der Zentralbank möglich, die Geldmenge über eine Veränderung der Geldbasis zu steuern. Wie aus Abbildung 1 hervorgeht, ist der Geldschöpfungsmultiplikator (errechnet als das Verhältnis der Geldmenge M1 zur Geldbasis) aber weder in den USA noch in der Eurozone stabil und deshalb kein sinnvolles Instrument, die Entwicklung der Geldmenge vorherzusagen.

Abbildung 1: Schätzungen des Geldschöpfungsmultiplikators (M1/Geldbasis), USA und Euroraum, verschiedene Zeiträume

Quelle: Mitchell 2014, EZB, US Federal Reserve

Auf theoretischer Ebene kommt hinzu, dass die Befürworter des QE von einer falschen Vorstellung ausgehen, wie Banken arbeiten. Mainstream-Ökonomen sehen Banken als Institutionen, die Einlagen einwerben, um Reserven aufzubauen, die sie dann ausleihen.[4] Aus dieser Sichtweise folgt, dass eine Bank, die nicht genügend Reserven hat, auch keinen Kredit gewähren kann. Dies ist jedoch keine zutreffende Beschreibung der Funktionsweise von Banken. Reserven können nur zwischen Banken verliehen werden, da Kunden keinen Zugang zu den Reservekonten bei der Zentralbank haben (McLeay et al. 2014, S. 16). Geschäftsbanken benötigen Reserven, um Zahlungen untereinander durchführen (und um Bargeldbedürfnisse ihrer Kunden befriedigen) zu können. Darüber hinaus müssen sie entsprechend der jeweiligen Mindestreservepflicht ein bestimmtes Mindestguthaben auf ihrem Zentralbankkonto halten.

Die Kreditvergabe der Banken ist aber nie durch einen Mangel an Reserven beschränkt (vgl. auch Mitchell 2009). Banken gewähren Kredite an jeden kreditwürdigen Kunden, den sie finden können, ohne sich zunächst darum zu kümmern, wie viele Finanzmittel sie auf ihren Reservekonten haben.[5] Sie wissen, dass sie sich, wenn sie knapp an Reserven sind, untereinander auf dem Interbankenmarkt Geld leihen, Wertpapiere endgültig („outright“) oder für eine festgesetzte Zeitperiode (im Rahmen sog. „befristeter Transaktionen“) an die Zentralbank verkaufen oder notfalls über die Spitzenrefinanzierungsfazilität kurzfristige Kredite bei der Zentralbank aufnehmen können.[6] Bei der Spitzenrefinanzierungsfazilität haben die Banken jederzeit die Möglichkeit, sich kurzfristig bei der Zentralbank Geld zu besorgen. Bei dieser Form der Geldschöpfung existieren keine quantitativen Höchstgrenzen, solange die Banken über ausreichende Sicherheiten in Form von Wertpapieren verfügen. Der Nachteil ist allerdings, dass diese Kredite für kurzfristige Liquidität teurer als die gängigen Zentralbankkredite sind.

Sicherlich spielt auf der Ebene der einzelnen Geschäftsbank der „Preis der Reserven“ eine Rolle in der Entscheidung der Kreditabteilung, Geldmittel zu verleihen. Aber die Reserveposition an sich ist nicht von Bedeutung. Solange für eine Bank die Zinsspanne zwischen ihrem Verleihzinssatz und dem Zinssatz für die Spitzenrefinanzierungsfazilität ausreichend groß ist, wird sie Kredite vergeben.

Die Zentralbank, die das Monopol zur Schöpfung von Zentralbankgeld besitzt, kann den Banken nicht einfach ihren „Kredithahn zudrehen“, sondern muss die Banken und dadurch die Wirtschaft insgesamt stets mit der erforderlichen Liquidität versorgen. Täte sie dies nicht, würde sie nicht nur die Banken in Zahlungsprobleme stürzen, sondern letztlich die gesamte Ökonomie massiv destabilisieren. Das „Diskontfenster“ der Zentralbank muss für die Banken immer geöffnet sein, wie dies in der Spitzenrefinanzierungsfazilität institutionalisiert ist (Heine/Herr 2013, S. 367).[7]

Anders als die Befürworter des QE meinen, erhöht also der Aufbau von Bankreserven nicht die Fähigkeit der Banken, Kredite zu vergeben. In Wahrheit schaffen Kredite Depositen (auf die die Kreditnehmer dann zugreifen können), die dann Reserven erzeugen – und nicht umgekehrt.[8] Der Grund, weshalb die Geschäftsbanken in Europa im Moment sehr zurückhaltend in der Vergabe von Krediten sind, ist, dass sie nicht genügend Kunden finden, die nach ihrer Überzeugung kreditwürdig sind. Im derzeitigen wirtschaftlichen Klima haben sich die Kreditrichtlinien der Banken für die Gewährung von Krediten deutlich verschärft, verglichen mit den lockeren Standards von vor der Krise. Erstaunlicherweise scheint die Schnittmenge der Kommentatoren hoch zu sein, die einerseits eine vergleichsweise vorsichtigere Kreditvergabe der Banken befürworten (die Banken sollen ihre Bilanzen „in Ordnung“ bringen), andererseits dagegen Liquiditätsengpässe sehen, die es mit einer weiteren Lockerung der Geldpolitik zu beheben gelte.

Höchst verwunderlich aber ist vor allem, dass Theorien, die mit einem Geldschöpfungsmultiplikator arbeiten und das Kreditgeschäft der Banken durch ihre Reserven beschränkt sehen, immer noch weit verbreitet sind, obwohl diese Vorstellungen schon seit langer Zeit kritisiert werden (siehe auch hier) – angefangen beim früheren Wirtschaftsnobelpreisträger James Tobin über Autoren der Bank für Internationalen Zahlungsausgleich (der Zentralbank der Zentralbanken) bis hin zu einer erst kürzlich erschienenen Studie der Bank of England, der britischen Zentralbank (Tobin 1963; Disyatat 2010; Borio/Disyatat 2009; McLeay et al. 2014). Festzuhalten bleibt jedenfalls, dass es in der realen Welt weder zutrifft, dass die Kreditvergabe durch die (von der Zentralbank festgesetzte) Menge an verfügbaren Reserven begrenzt wird, noch, dass ein höherer Reservebestand die Banken veranlasst, mehr Kredite zu gewähren.

Aber auch die mögliche Senkung der langfristigen Zinsen durch QE (wenn die verstärkten Ankäufe von lang laufenden Staatsanleihen durch die Zentralbank zu steigenden Anleihekursen und damit zu sinkenden Anleiherenditen führen, in deren Gefolge die langfristigen Zinsen allgemein fallen, s.o.) dürfte nur eine sehr begrenzte Wirkung auf die konjunkturelle Entwicklung haben. Warum sollten die Unternehmen in den Euro-Krisenländern Kredite aufnehmen, wenn sie weiterhin flaue Umsätze erwarten? Unternehmen fragen nur dann Kredite für Investitionen nach, wenn sie davon ausgehen, dass die von ihnen produzierten Konsum- oder Kapitalgüter von privaten Haushalten und anderen Unternehmen gekauft werden. Es ist aber wenig wahrscheinlich, dass sie aus einer Situation der Unterauslastung der Kapazitäten heraus ihre Investitionen erhöhen, wenn der vorhandene Kapitalstock vollständig ausreicht, die aktuelle (rückläufige) Nachfrage nach Waren und Dienstleistungen zu befriedigen.

Was für die Unternehmen gilt, trifft in ähnlicher Weise für die Konsumenten zu. Warum sollten letztere verstärkt Kredite aufnehmen, wenn sie in einer Situation anhaltender Unterbeschäftigung um ihre Arbeitsplätze fürchten müssen oder bereits arbeitslos sind und ihre Einkommenserwartungen daher gedrückt sind? Hinzu kommt, dass in einigen Euro-Krisenländern zahlreiche private Haushalte und Unternehmen immer noch hochverschuldet sind und alle Anstrengungen darauf richten, ihre Ersparnisse zu erhöhen bzw. Schulden zurückzuzahlen (was die private Nachfrage weiter schwächt) – und an neuen Krediten folglich wenig interessiert sind.

Die hier geäußerte Skepsis bezieht sich natürlich gleichermaßen auf die anderen, oben genannten geldpolitischen Maßnahmen, die darauf abzielen, die Liquidität des Bankensystems zu erhöhen resp. die Kreditvergabe der Banken durch einen noch niedrigeren Leitzins, geringere Sicherheiten etc. zu fördern. Da die Zentralbank weder den Geldinstituten befehlen darf, wieder mehr Kredite zu vergeben, noch die Unternehmen und privaten Haushalte dazu zwingen kann, Kredite aufzunehmen, sind ihre Einflussmöglichkeiten eng begrenzt.

- Fazit

Welche geldpolitischen Instrumente die EZB am 5. Juni auch immer beschließen mag – das schwache Wachstum und die Deflationsgefahr im Euroraum lassen sich damit nicht beseitigen. Notwendig wären eine sofortige Beendigung der rezessionsfördernden „Sparprogramme“ in den Euro-Krisenländern und eine expansive Fiskalpolitik im gesamten Euroraum; Forderungen, die angesichts der Vorgaben des Stabilitäts- und Wachstumspakts und deren Verschärfung im Sixpack, Twopack und Fiskalpakt keine Realisierungschance haben.

Es bleibt damit allein die Lohnpolitik, ohne deren fundamentale Veränderung die Deflationsrisiken in Europa kaum abzuwenden sein werden. Konkret bedeutet dies eine Orientierung der Lohnpolitik in der EWU an der „goldenen Lohnregel“ (Rate des nominalen Stundenlohnzuwachses = Rate des Stundenproduktivitätswachstums + Zielinflationsrate der EZB), allerdings in differenzierter Form: In Deutschland wären über mehrere Jahre Lohnabschlüsse oberhalb, in den wettbewerbsschwächeren Euroländern etwas unterhalb der goldenen Lohnregel erforderlich, aber – und das ist wichtig – immer über Null. Da ein enger und stabiler Zusammenhang zwischen Lohnstückkosten- und Preisniveauentwicklung besteht, würde eine solche Lohnpolitik nicht nur die auseinandergelaufene Wettbewerbsfähigkeit der Euroländer wieder angleichen, sondern gleichzeitig die Deflationsgefahr im Euroraum bannen (Spiecker 2014).

Es ist leider kaum vorstellbar, dass diese naheliegende und wirksame Maßnahme zur Verhinderung einer deflationären Entwicklung und zur Ankurbelung des Wirtschaftswachstum in der EWU in absehbarer Zeit zur Anwendung gelangen wird.

Literatur

- Borio, C./ Disyatat, P. (2009): Unconventional monetary policies: an appraisal, in: BIS Working Papers, No. 292, November

- Disyatat, P. (2010): The bank lending channel revisited, in: BIS Working Papers, No. 297, Februar

- Heine, M./Herr, H. (2013): Volkswirtschaftslehre – Paradigmenorientierte Einführung in die Mikro- und Makroökonomie, München

- Kaldor, N. (1986): The Scourge of Monetarism, Second Edition, Oxford

- McLeay, M./Radia, A./Thomas, R. (2014): Money creation in the modern economy, in: Quarterly Bulletin 2014 Q1, S.14-27 [PDF – 111 KB]; letzter Zugriff: 24.05.2014

- Minsky, H. P. (1986): Stabilizing an Unstable Economy, New Haven and London

- Mitchell, B. (2009): Money multiplier and other myths; letzter Zugriff: 24.05.2014

- Mitchell, B. (2014): Options for Europe – Part 68; letzter Zugriff: 24.05.2014

- Spiecker, F. (2014): Deflation verhindern – aber wie?, flassbeck-economics, 25. April; letzter Zugriff: 24.05.2014

- Tobin, J. (1963): Commercial Banks as Creators of “Money”, in: Carson, D. (ed.), Banking and Monetary Studies, Homewood, S. 408-419

[«1] Für wertvolle Anregungen zu diesem Beitrag möchte ich mich wiederum sehr herzlich bei Friederike Spiecker bedanken.

[«2] Die lautstarken Klagen über die Euro-Stärke auf Seiten der Arbeitgeber in Deutschland müssen allerdings erstaunen, hatten diese doch immer wieder betont, dass die deutsche Exportstärke keineswegs auf lohnbedingten Niedrigpreisen, sondern ganz entscheidend auf „nicht-preislichen“ Faktoren (Qualität, Zuverlässigkeit etc.) beruhe. Wenn dies stimmt, dürfte die wechselkursbedingte Verteuerung der Exportprodukte eigentlich nicht so stark ins Gewicht fallen.

[«3] Beim QE versucht die Zentralbank in erster Linie, Staatsanleihen von Nicht-Banken-Finanzunternehmen wie Versicherungen oder Pensionsfonds zu kaufen. Da z. B. ein Pensionsfonds kein Reservekonto bei der Zentralbank unterhält, tritt dann die Geschäftsbank, bei der er ein Bankkonto hält, als Vermittler auf. Die Bank des Pensionsfonds schreibt dem Pensionsfonds im Austausch gegen die Staatsanleihen einen entsprechenden Geldbetrag auf dessen Konto gut. Die Zentralbank kauft dann die Staatsanleihen auf, indem sie der Bank des Pensionsfonds auf deren Konto bei der Zentralbank Reserven gutschreibt. Letztendlich findet nur ein „Asset-Tausch“ (Bankreserven für Staatsanleihen) statt, der die Nettofinanzposition des Privatsektors nicht verändert.

[«4] Ganz anders etwa der US-amerikanische Ökonom Hyman Minsky, der mit Recht feststellt: „Banks are important exactly because they do not operate under the constraint of a money lender – banks do not need to have money on hand in order to lend money. This flexibility of banks means that projects that need funds over an extended period of time can arrange for such funds to be available as needed” (Minsky 1986, S. 249).

[«5] Banken vergeben als Kredite nicht das Geld, das sie zuvor von irgendwelchen Sparern erhalten haben. Vielmehr schaffen sie es „aus dem Nichts“. Gewährt eine Geschäftsbank A einem Kunden einen Kredit, so schreibt sie ihm den entsprechenden Betrag auf dessen Girokonto gut (sie braucht dazu weder vorherige Depositen noch Bargeld im Tresor). Damit ist Giralgeld entstanden, über das der Kunde verfügen kann. Natürlich ist die Bank durch die „Geldschöpfung“ nicht „reicher“ geworden: Sie hat jetzt zwar in ihrer Bilanz auf der Aktivseite eine Kreditforderung gegen den Kunden, dem steht aber in gleicher Höhe auf der Passivseite die Einlage des Kunden als Verbindlichkeit gegenüber. Wie aber kommen jetzt die Reserven ins Spiel?

Nehmen wir in einem stark vereinfachenden Beispiel an, der Kunde der Bank A überweist die Geldsumme, die er als Kredit erhalten hat und die ihm auf seinem Girokonto gutgeschrieben wurde, an einen Autohändler, der sein Bankkonto bei einer anderen Bank B hat. Bank B schreibt dem Autohändler den Betrag auf dessen Girokonto gut. Das Depositum wird folglich von Bank A zu Bank B transferiert, zusammen mit den Reserven, die Bank A verwendet, um die Transaktion auszugleichen. Es wäre Bank A aber nicht möglich, alle Transaktionen auf diese Weise abzuwickeln, denn ihr würden bei weiteren Kreditvergaben am Ende die Reserven ausgehen. Also wird Bank A versuchen, umgekehrt neue Depositen (und Reserven) einzuwerben, um damit neue Kredite zu flankieren.

[«6] Banken sind bei der Refinanzierung ihres Forderungsbestands also nicht auf Depositen der privaten Haushalte angewiesen. Doch sind Depositen normalerweise die „billigste“ Verbindlichkeit. Ist eine Bank nicht in der Lage, Depositen anzuwerben, so ist sie damit nicht grundsätzlich in ihrer Kreditvergabe eingeschränkt, aber die Gewährung eines Kredits ist dann weniger profitabel.

[«7] Der britische Ökonom Nicholas Kaldor hat dies wie folgt auf den Punkt gebracht: „But the Central Bank cannot close the ‘discount window‘ without endangering the solvency of the banking system; they must maintain their function as a ‘lender of last resort‘“ (Kaldor 1986, S. 25).

[«8] Wie bereits erwähnt, ist eine weit verbreitete Sichtweise, dass Banken nur Intermediäre sind, die die Depositen ausleihen, die ihnen die Sparer anvertraut haben. Danach werden also Depositen in der Regel durch die Sparentscheidungen von privaten Haushalten geschaffen und die Banken verleihen diese bestehenden Einlagen dann an Kreditnehmer. Diese Auffassung ist jedoch in sich nicht konsistent: Wenn sich nämlich die Haushalte dazu entschließen, mehr Geld auf Bankkonten zu sparen, gehen diese Einlagen zulasten von Einlagen, die ansonsten an Unternehmen zur Bezahlung von Waren und Dienstleistungen gegangen wären. Sparen erhöht also nicht automatisch die Depositen bei den Banken. Tatsächlich ignoriert die Reduzierung der Banken auf bloße Intermediäre das Faktum, dass in der Realität in einer modernen Geldwirtschaft Geschäftsbanken Buchgeld schaffen. Es ist mithin nicht so, dass Banken Depositen erhalten, wenn Haushalte sparen, und diese dann ausleihen – vielmehr erzeugt die Kreditvergabe Depositen. Das ist die umgekehrte Reihenfolge von der, die immer noch in vielen Lehrbüchern beschrieben wird.

[«*] Grunert, Günther, Dr., geb. 1955, ist an den Berufsbildenden Schulen der Stadt Osnabrück am Pottgraben vor allem im Bereich Berufs- und Fachoberschule Wirtschaft tätig. Seine Arbeitsschwerpunkte sind Makroökonomie, internationale Wirtschaftsbeziehungen, Arbeitsmarkt.