Wir retten nicht die Griechen, sondern die Banken

Dass ein Großteil der „Rettungsgelder“ für Griechenland nicht bei den Griechen, sondern bei den Banken landet, ist für informierte Leser nicht unbedingt neu. Genaue Zahlen waren dazu bislang jedoch nicht bekannt, was angesichts der Haftungsrisiken für die Steuerzahler der Eurozone und der 188 Mitgliedsstaaten des IWF eigentlich ein handfester Skandal ist. Attac Österreich hat nun in mühevoller Detailarbeit nachgerechnet, an wen die nunmehr 207 Milliarden Euro eigentlich geflossen sind, die von den Eurostaaten, ihren Rettungsschirmen und dem IWF dem griechischen Staat als „Rettungskredite“ überwiesen wurden. Das Ergebnis ist erschütternd – nach den Berechnungen von Attac landeten fast 170 Milliarden Euro, das sind 77% der Kredite, direkt oder indirekt beim Finanzsektor. Von Jens Berger.

Die Ergebnisse der Attac-Studie im Detail:

- 58,2 Milliarden (28,1 Prozent) wurden für die Rekapitalisierung griechischer Banken verwendet – anstatt den zu großen und maroden Sektor nachhaltig umzustrukturieren und die Eigentümer der Banken für deren Verluste haften zu lassen.

- 101,3 Milliarden (49 Prozent) kamen Gläubigern des griechischen Staats zugute. Davon wurden 55,44 Milliarden verwendet, um auslaufende Staatsanleihen zu bedienen – anstatt die Gläubiger das Risiko tragen zu lassen, für das sie zuvor hohe Zinsen kassiert hatten. Weitere 34,6 Milliarden dienten dazu, die Gläubiger für den Schuldenschnitt im März 2012 zu gewinnen. 11,29 Milliarden wurden im Dezember 2012 für einen Schuldenrückkauf eingesetzt, bei dem der griechische Staat Gläubiger beinahe wertlose Anleihen abkaufte.

- 46,6 Milliarden (22,5 Prozent) flossen in den griechischen Staatshaushalt oder konnten nicht eindeutig zugeordnet werden.

- 0,9 Milliarden (0,4 Prozent) gingen als griechischer Beitrag an den neuen Rettungsschirm ESM.

Quelle: Attac Österreich

Woher stammen die Gelder?

Das Prinzip der vermeintlichen Rettung Griechenlands verläuft nach einem ganz einfachen Schema. Der griechische Staat ist bekanntermaßen hoch verschuldet. Ein Großteil dieser Schulden besteht aus festverzinslichen Anleihen. Griechenland hat den Nennwert dieser Anleihen zum Tag X von den Gläubigern ausgezahlt bekommen und muss nun – je nach Laufzeit der Anleihen – jedes Jahr einen bestimmten Prozentsatz des Nennwertes (die Zinsen) an die Gläubiger auszahlen. Am Ende der Laufzeit der Anleihen muss Griechenland dann freilich auch noch den Nennwert zurückzahlen. Auch die Rettungsgelder, die nach Griechenland flossen, funktionieren nach diesem Prinzip.

Der einzige Unterschied zwischen normalen Staatsanleihen und den Rettungskrediten ist, dass der Zinssatz nicht „vom Markt“ sondern politisch bestimmt wurde und die Gläubiger keine privaten Investoren (Banken, Versicherungen) sondern die Rettungsschirme der Eurozone und der IWF sind. Bei den Rettungsschirmen der Eurozone gibt es jedoch ein weiteres pikantes Detail. Das Geld dieser Rettungsschirme stammt nämlich nur zu einem kleinen Teil [PDF – 592 KB] von den Eurostaaten selbst – das Gros der Gelder stammt aus dem Finanzsektor. Banken und Versicherungen können sich EFSF- bzw. ESM-Anleihen kaufen – dabei leihen sie den Rettungsschirmen das Geld, das als EFSF- bzw. ESM-Kredit an den griechischen Staat ausgezahlt wird. Die Aufgabe der Eurostaaten ist nicht die Kreditvergabe, sondern die Übernahme des Haftungsrisikos. Wenn ein Schuldnerstaat wie Griechenland seine Schulden bei EFSF oder ESM nicht zurückzahlen kann, müssen die anderen Eurostaaten einspringen. Solange dies nicht passiert, stellen die ESM-Gelder der Eurostaaten das „Eigenkapital“ des ESM dar und es fließen keine deutschen Steuergelder nach Griechenland.

Die Kredite des IWF werden über das Kunstwährungssystem der Sonderziehungsrechte abgewickelt. Vereinfacht ausgedrückt verleiht der IWF dabei Griechenland Geld, für das die 188 Mitgliederstaaten des IWF haften. Da IWF-Kredite jedoch traditionell vorrangig bedient werden, spielt die Haftungsfrage dabei eine eher untergeordnete Rolle.

Wohin fließen die Gelder?

Wie die Zahlen von Attac deutlich zeigen, fließt ein Großteil dieser Kredite direkt in die Tilgung der bereits bestehenden Kredite. 55,4 Mrd. Euro wurden verwendet, um ausstehende Anleihen zu bedienen, 34,6 Mrd. Euro flossen über den Staatshaushalt direkt in den Zinsdienst, also in die Bedienung der jährlich anfallenden Zinsen für bereits bestehende Schulden. Demnach ist fast die Hälfte der „Rettungsgelder“ den Gläubigern des griechischen Staates zugutegekommen. Der griechische Staat ist dafür nur eine Durchgangsstation. Das Schema ist denkbar einfach und 100% marktkonform: Eine Bank leiht dem EFSF/ESM gegen einen bestimmten Zinssatz eine Million Euro. Dieses Geld wird als verzinster Kredit an den griechischen Staat weitergegeben, so dass dieser sowohl die Zinsen als auch die Tilgung alter und neuer Kredite bewältigen und den Banken und den Rettungsschirmen das geforderte Geld überweisen kann . Durch den Zinseffekt steigt die Gesamtverschuldung des griechischen Staates ebenso wie die Forderungen der privaten Gläubiger.

Dabei weiß jeder, dass Griechenland diese Schulden nicht in voller Höhe bedienen wird. Hier kommen die Eurostaaten ins Spiel. Sollte Griechenland als Schuldner ausfallen, werden diese via EFSF und ESM die Tilgung von Schulden und Zinsen übernehmen. Für die Banken ist dies ein Geschäft, bei dem sie nur gewinnen können, während sowohl Griechenland als auch die anderen Eurostaaten bei diesem Geschäft nur verlieren können.

Die Zahlen von Attac zeigen auch, dass ein großer Teil der Gelder (28,1%) direkt in die Rekapitalisierung des griechischen Bankensektors geflossen ist. Der griechische Bankensektor ist – auch das ist ein offenes Geheimnis – de facto pleite. Zunächst wurde er von der Troika im Rahmen des ersten Schuldenschnitts mutwillig zerstört und obendrein muss(te) er in Vergangenheit, Gegenwart und Zukunft riesige Abschreibungen auf die von ihm vergebenen Kredite vornehmen. Es ist vollkommen klar, dass mitten in einer schweren Wirtschaftskrise ein großer Teil der vergebenen Kredite an Unternehmen und Privathaushalte nicht voll zurückgezahlt werden kann.

Es ist ja auch wenig dagegen einzuwenden, dass man das Bankensystem eines Landes in der Krise stützt. Das Problem ist vielmehr das „wie“ und das „womit“. So wurde beispielsweise die Chance vertan, die Altaktionäre, deren Anteile ohnehin nichts mehr wert waren, zu enteignen. Freilich wurden, auch das ist marktkonform, auch die privaten Gläubiger der Pleitebanken nicht an den Rettungskosten beteiligt. Statt ein zukunftsweisendes öffentlich-rechtliches Bankensystem aufzubauen, pumpt man stattdessen Abermilliarden in die maroden alten Privatbanken. Dass diese Zombiebanken überleben werden, ist unwahrscheinlich. Für die kommende Pleite wird dann aber nicht der Privatsektor, sondern der griechische Staat – und indirekt die anderen Eurostaaten über EFSF/ESM – haften. Die Mittel zur Rekapitalisierung fließen so eins zu eins von den öffentlichen Haushalten in die Taschen der Bankeneigner und Bankengläubiger. Milliarden für Millionäre und Milliardäre, das ist in der Tat marktkonform.

Weitere 45,9 Mrd. Euro flossen direkt in die Taschen der Altgläubiger des griechischen Staates. 34,6 Mrd. Euro davon wurden als sogenannte „Sweetener“ (also: Versüßer) an Altgläubiger ausgeschüttet, um ihnen im Rahmen der Umschuldung alte Anleihen weit über dem Marktwert abzukaufen. Die Finanzbranche kriegt das Zuckerbrot, die Bevölkerung die Peitsche, auch dies ist durchaus marktkonform. Besonders pervers ist, dass weitere 11,3 Mrd. Euro dafür ausgegeben wurden, Altgläubigern die Anleihen abzukaufen, die nicht am Schuldenschnitt teilnehmen mussten. Hierbei handelte es sich ausnahmslos um einige exotische Staatsanleihen Griechenlands, die nach Londoner Recht ausgegeben und in der Krise den ursprünglichen Gläubigern von findigen Hedgefonds für einen Appel und ein Ei abgekauft wurden. Da die Troika es auf keinen Prozess auf englischem Boden ankommen lassen wollte, wurden diese Anleihen nicht in den ersten Schuldenschnitt aufgenommen, sondern zum vollen Nennwert vom griechischen Staat bedient. Ein Hedgefonds, der diese Papiere wenigen Wochen zuvor für 20% des Nennwerts gekauft hat, hat damit in wenigen Tagen 500% Gewinn gemacht – geht davon aus, dass dieser Hedgefonds zum Großteil mit geliehenem Geld operiert, geht der Gewinn sogar in die hohen vierstelligen bis fünfstelligen Prozentbereich. Und wer musste diese fürstliche Rechnung zahlen? Der griechische Staat.

Der Privatsektor wurde mit Steuergeldern freigekauft

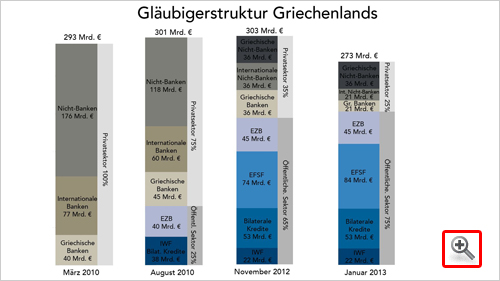

War Griechenland zu Beginn des Umschuldungsmarathon im Jahre 2010 noch zu 100% bei privaten Gläubigern verschuldet, beträgt der Anteil der privaten Gläubiger heute nur noch 25% mit stark sinkender Tendenz. Stellt man sich Griechenland einmal als „Black Box“ vor und lässt die Details der „Rettung“ heraus, kann man also klar feststellen, dass die gesamte „Rettung“ nur den Zweck hatte, private Forderungen in Forderungen des öffentlichen Sektors umzuwandeln. Da es sich bei den griechischen Staatsschulden jedoch um Forderungen handelt, von denen aller Voraussicht nach ein größerer Teil ausfallen wird, wurden durch die „Rettung“ ausschließlich künftige Verluste der Banken „gerettet“. Bei jedem kommenden Schuldenschnitt wird der öffentliche Sektor die vollen Verluste tragen müssen. Und da der IWF durch die Vorrangigkeit seiner Forderungen keine Verluste hinnehmen muss, werden vor allem die Euroländer als Versicherer der EFSF- und ESM-Kredite die Verluste übernehmen müssen. Derweil lachen sich die Banken und deren Aktionäre ins Fäustchen, während die Griechen den Blutzoll für diese, ohne große Übertreibung als „historisch“ zu bezeichnende, Umverteilung von unten nach oben.