Vergesst die Inflation!

Es gibt Ängste, die sind unausrottbar. Im nationalen Bewusstsein der Deutschen scheint die Urangst vor der Hyperinflation der Jahre 1922 und 1923 allgegenwärtig. Wen wundert es da, dass Politiker oder Kommentatoren nur allzu gerne das Schreckgespenst „Inflation“ beschwören, um ihren politischen Positionen emotionalen Nachdruck zu verleihen? In den letzten Wochen hatte diese Geisterbeschwörung wieder einmal Hochkonjunktur, ging es doch darum, Stimmung gegen verschiedene Vorschläge zu machen, mit denen die EZB aktiver in den Kampf gegen die Eurokrise einbezogen werden sollte. Doch die Angst vor einer bevorstehenden Inflation ist irrational und lenkt nur ab, wenn es darum geht, erfolgreiche Lösungswege aus der Eurokrise zu finden. Von Jens Berger.

Zwei Ökonomen, drei Meinungen – so könnte man auch die theoretische Diskussion über die Entstehung von Inflation zusammenfassen. Im öffentlichen Bewusstsein scheint dabei vor allem die Inflationstheorie der ökonomischen Schule der sog. Monetaristen verankert zu sein, die uns auch pausenlos in den Artikeln der schreibenden Zunft vorgebetet wird. Demnach bestimmt die Geldmenge monokausal den Geldwert. Wissenschaftlicher Hintergrund dieser Annahme ist die Quantitätstheorie, die maßgeblich auf den US-Ökonomen Irving Fisher zurückgeht. Nach Ansicht der Monetaristen kann demnach die Notenbank direkt über die Geldmengenpolitik auch den Geldwert „steuern“. Lässt sie beispielsweise die Leitzinsen steigen – so die Lehre -, wird weniger Geld nachgefragt, die Geldmenge sinkt, und damit sinkt auch die Inflation. Umgekehrt soll eine Senkung des Leitzinses zu einer stärkeren Nachfrage nach Krediten führen, Geld wird „geschöpft“, die Geldmenge – und damit auch die Inflation – steigen. Ein „Schönheitsfehler“ dieser Theorie ist jedoch, dass sie (wenn überhaupt) nur unter der Voraussetzung gilt, dass die Rahmenbedingungen ansonsten gleich sind (also ceteris paribus). Nun ändern sich in der realen Welt die Rahmenbedingungen aber stetig.

Die Unterschiede zwischen der gemessenen Geldmenge und den beobachteten Preissteigerungen des letzten Jahrzehnts sollten die Monetaristen eigentlich verstummen lassen. In den USA wuchs[*] beispielsweise die Geldmenge M3 zwischen dem Jahr 1997 und dem Krisensommer 2008 um durchschnittlich 9,1% pro Jahr, während der Konsumentenpreisindex CPI lediglich durchschnittlich um 2,7% jährlich stieg. Die gleiche Entwicklung war auch leicht zeitversetzt in der Eurozone zu beobachten. Dort stieg die Geldmenge M3 zwischen 2001 und dem Beginn der Finanzkrise im Spätsommer 2008 um durchschnittlich 8,2% pro Jahr, während die Verbraucherpreise im gleichen Zeitraum nur jeweils um 2,3% stiegen. Während die Geldmenge in den beiden größten Währungsräumen der Welt rasant zunahm, blieben die realen Preissteigerungen offenbar weit dahinter zurück.

Eigentlich könnte man nun denken, dass die Monetaristen sich zu einem Krisentreffen in ihrem Elfenbeinturm zusammenfinden und ihre Theorie für gescheitert erklären. Doch erstaunlicherweise wird die monetaristische Sichtweise trotz ihres offensichtlichen Scheiterns an der Wirklichkeit stattdessen immer populärer und vor allem die deutschen Vertreter dieser Schule (z.B. Jürgen Stark, Axel Weber, Jens Weidmann und Jörg Asmussen) scheinen nicht einmal im Ansatz von Zweifeln geplagt zu sein. Man kennt das ja: Wenn die Theorie nicht mit der Wirklichkeit übereinstimmt – umso schlimmer für die Wirklichkeit! Einfacher haben es da die marktliberalen Ultras, wie die Vertreter der „Österreichischen Schule“. Sie definieren die Inflation nämlich unabhängig vom Preisniveau direkt über die Geldmengensteigerung. Fragt sich nur, welchen Nutzen eine solch abstruse Definition von Inflation hat?

Wie kommt es zu Inflation?

Wenn die Erklärung der Monetaristen falsch und die der „Österreicher“ lächerlich ist, wie kommt es denn dann zu Preissteigerungen? Diese Frage lässt sich mit dem gesunden Menschenverstand wohl wesentlich einfacher und besser erklären als mit ökonomischen Modellen. In einer Markwirtschaft bestimmen vor allem Angebot und Nachfrage den Preis. Der Zusammenhang von einem merklich knappen Angebot und steigenden Preisen ist beispielsweise bei Wohnungsmieten zu beobachten. In Gebieten, wo eine ohnehin schon hohe Wohnungsnachfrage weiterhin steigt, steigen auch die Mieten, da das Angebot nun einmal nicht so einfach erweitert werden kann – Beispiele dafür sind begehrte Stadtteile in den Großstädten oder deren berühmte „Speckgürtel“. Diese „Angebotsinflation“ ist jedoch eher die Ausnahme. Meist ist das Angebot variabel und es ist die Nachfrage, die den Preis eines Produkts oder einer Dienstleistung bestimmt.

Wer verstehen will, wie Inflation erzeugt wird[**], könnte sich beispielsweise in die Rolle des Wirtes eines Eiscafés hineinversetzen. Ein solcher Wirt könnte den Preis für seine Eisbecher erhöhen, wenn die Tische vor seinem Eiscafé ständig sehr gut besetzt sind. Realisieren kann er diese Preiserhöhung aber nur dann, wenn seine Gäste auch in der Lage und gewillt sind, höhere Preise zu zahlen. Gesamtwirtschaftlich spielt daher sowohl die Lohnkostenentwicklung als auch die Beschäftigungszahl eine maßgebliche Rolle für Preissteigerungen. Nur wenn mehr Menschen mehr Geld in der Tasche haben, sind sie auch bereit und in der Lage, mehr Geld auszugeben.

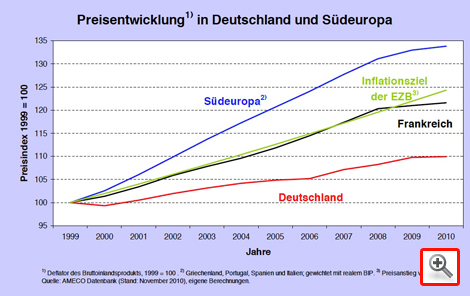

Auch andere Preise, wie beispielsweise die Mietpreise, orientieren sich vor allem an den Möglichkeiten. Hätte es beispielsweise in Deutschland in den letzten zwanzig Jahren saftige Lohnerhöhungen gegeben, könnten auch die Vermieter höhere Mieten realisieren. Da dem nicht so ist, hinkt auch die deutsche Inflation seit der Euroeinführung weit hinter den Inflationszahlen in anderen Ländern, in denen die Löhne merklich gestiegen sind, hinterher.

Quelle: Heiner Flassbeck und Friederike Spiecker [PDF – 77,3 KB]

Eine solche „Nachfrageinflation“ ist für fast alle im statistischen Warenkorb enthaltenen Güter maßgeblich. Eine Ausnahme bilden die Güter, bei denen es ein Angebotsoligopol gibt und bei denen der Preis nur einen geringen Einfluss auf die Nachfrage hat – schlicht und einfach weil man diese Güter dringend braucht. Ökonomen sprechen hier von Gütern mit einer geringen Preiselastizität der Nachfrage – dazu zählen beispielsweise Treib- und Brennstoffe oder Strom. Da jeder Euro nur einmal ausgegeben werden kann, haben die starken Preiserhöhungen für diese Güter zu einer geringeren Preissteigerung bei anderen Gütern und Dienstleistungen[***] geführt. Würden die Deutschen weniger Geld für Benzin und Strom ausgeben müssen, hätten sie mehr Geld in der Tasche und auch unser Eiscafébetreiber könnte den Eispreis erhöhen.

Je mehr Menschen einen Arbeitsplatz besitzen und je höher die Löhne sind, desto mehr Geld hat die Nachfrageseite in der Hand und desto mehr Spielraum haben die Anbieter von Gütern und Dienstleistungen für Preiserhöhungen. Auch die Vorgänge im Unternehmenssektor lassen sich auf die Nachfrageseite übertragen. Fragt ein Unternehmen Kredite für Investitionen nach, schafft es direkt oder indirekt auch Arbeitsplätze, wodurch die aggregierte Nachfrage gleichfalls gesteigert wird. Hierbei spielt dann auch die Zinspolitik der EZB und die Geldmenge eine Rolle. Je mehr Kredite durch die Realwirtschaft nachgefragt werden, desto mehr Geld landet schlussendlich im Privatsektor, um Güter und Dienstleistungen nachzufragen. Die Geldmenge ist somit eine notwendige – aber keinesfalls hinreichende – Bedingung für Preissteigerungen.

Auch wenn man Preissteigerungen nicht aus der Sicht der Nachfrage, sondern aus der Angebotssicht sieht, die Preise also vor allem über die Kosten herleitet, spielen die Lohnkosten eine entscheidende Rolle, da sie bei den Gesamtkosten bei der Herstellung eines Produkts oder bei der Erbringung einer Dienstleistung eine relevante – allerdings häufig überschätzte – Rolle spielen. Überträgt man diese eher betriebswirtschaftliche Betrachtung auf den gesamtwirtschaftlichen Rahmen, erkennt man, dass Inflation nicht aus dem luftleeren Raum oder durch die Geldpresse der Zentralbank kommt, sondern durch realwirtschaftliche Prozesse bewirkt wird.

Geldmengenwachstum ohne Inflation

Warum die stark gestiegene Geldmenge des letzten Jahrzehnts nicht zu einer deutlichen Inflation geführt hat, dürfte jeder Leser bei sich selbst bemerkt haben. Oder haben Sie durch den niedrigen Leitzins der EZB und die vermehrte Nachfrage nach Geld durch das Bankensystem mehr Geld in der Tasche, das sie für Miete oder Eis ausgeben können? Nein, und darum haben auch weder Ihr Vermieter noch der Wirt des Eiscafés die Preise um mehr als 8% pro Jahr erhöht (erhöhen können), obgleich die Geldmenge in dieser Höhe gestiegen ist.

Wenn Kredite nachgefragt werden und Geld geschöpft wird, heißt dies nämlich noch lange nicht, dass dadurch auch die Nachfrage am Realgütermarkt gestärkt wird. Um dies wirkungsvoll zu belegen, reicht ein Blick auf den Derivatemarkt. Die 72 größten Banken der Welt halten [PDF – 30,1 KB] Derivate im Marktwert von rund 20.000 Mrd. Euro in ihren Büchern, die sich auf einen Nominalwert von 477.000 Mrd. Euro beziehen. Der Derivatemarkt ist eine Art Wette auf künftige Preis- und Zinsentwicklungen und stellt letztlich ein Nullsummenspiel dar. Ohne diese Zahlen dramatisieren zu wollen, lässt sich daran doch zumindest erkennen, dass die genannten Banken stolze 20 Billionen Euro in einem geschlossenen Markt angelegt haben. Kein Cent dieses Geldes wandert in die Realwirtschaft, wo er eine zusätzliche Nachfrage erzeugen könnte. Auch die jüngeren geldpolitischen Maßnahmen der EZB haben nur zu einem sehr kleinen Teil Geld in die Realwirtschaft gespült. Dies lässt sich zum Beispiel durch die historisch hohen Summen belegen, die das europäische Bankensystem zum Zinssatz von 0,0% bei der sogenannten Einlagefazilität der EZB „parkt“; aktuell sind dies mehr als 300 Mrd. Euro.

Zu einer gestiegenen Inflation hat all dies nicht geführt. Zumindest nicht zu einer Inflation, die relevant ist und den statistischen Warenkorb erfasst. Es mag ja sein, dass die Liberalisierung der Finanzmärkte und die immer größere Einkommens- und Vermögensschere zu einer Art „Luxusinflation“ geführt hat. Die Preise für Gemälde der alten Meister, Villen am Cap d’Antibes und Spitzenjahrgänge des Château Pétrus spielen jedoch bei der Bemessung des allgemeinen Preisniveaus keine Rolle. Volkswirtschaftlich ist es komplett egal, ob eine alte Rotweinflasche ihren Besitzer für einen oder für eine Million Euro wechselt.

Die EZB hat die Geldmärkte in letzter Zeit in der Tat mit gigantischen Summen geflutet. Da in Zeiten der Rezession jedoch sowohl die Unternehmen als auch die Privathaushalte kaum Kredite nachfragen, kann dieses Geld auch nicht auf der Nachfrageseite landen und somit keine Inflation erzeugen. Verschärfend kommt hinzu, dass die Finanzkrise zu einem sogenannten Minsky-Moment geführt hat – die Gläubiger bewerten die Risiken plötzlich höher und die Schuldner sind bemüht, ihre Schulden rasch zurückzuzahlen und haben dadurch weniger Geld für Investitionen oder Konsum zur Verfügung. Sämtliche Inflationstheorien, die von konstanten Rahmenbedingungen ausgehen, können inmitten in einer der schwersten Wirtschaftskrisen der jüngeren Zeit, in der sich so ziemlich alle Rahmenbedingungen binnen Monaten rasant geändert haben, nicht gelten. Das gilt freilich vor allem für die Inflationstheorie der Monetaristen, die sich schon vor der Krise als empirisch nicht belegbar herausgestellt hat.

Können die EZB-Interventionen eine Inflation auslösen?

Glaubt man bayerischen Populisten oder Pop-Ökonomen, sollen auch die momentan heiß diskutierten Pläne, die EZB verstärkt zur Symptombekämpfung der Eurokrise heranzuziehen, angeblich „zu Inflation führen“. Da stellt sich freilich die Frage, wie das denn geschehen soll.

Italienische und spanische Staatsanleihen sind momentan sicher keine Papiere, die sich Kleinsparer in ihr Portfolio nehmen würden. Zu den maßgeblichen Käufern dieser Papiere gehören vor allem italienische und spanische Banken, die das nötige Kapital über eines der verschiedenen Finanzierunginstrumente der EZB (die sogenannten Offenmarktgeschäfte) geliehen haben. Der Unterschied zwischen dem Status quo und einem Anleihenkaufprogramm eines ESM mit EZB-Finanzierung stellt sich dann folgendermaßen dar:

- Bank X leiht sich 1.000 Euro von der EZB, kauft dafür höher verzinste Staatsanleihen und tilgt den EZB-Kredit, wenn die Anleihe ausläuft

- Der ESM leiht sich 1.000 Euro von der EZB, kauft dafür höher verzinste Staatsanleihen und tilgt den EZB-Kredit, wenn die Anleihe ausläuft

In den Fällen a) und b) erhält der Staat 1.000 Euro frisch geschöpftes Geld. Selbst nach monetaristischer Sichtweise gibt es hier bezüglich der Geldmenge keinen Unterschied. Ein Unterschied läge jedoch vor, wenn im Fall a) keine Bank, sondern beispielsweise ein Privatmann die Anleihe kaufen würde und dafür keinen Kredit aufnehmen würde. In diesem Falle würden durch den ESM in der Tat 1.000 Euro mehr Geld geschöpft. Diese zusätzliche Geldschöpfung findet jedoch ebenfalls statt, wenn der Privatmann als Staatsanleihenkäufer durch eine Bank ersetzt wird. Dies ist in den letzten Jahren vor allem im europäischen Süden massenhaft geschehen. Eine inflationäre Wirkung ist jedoch nicht zu beobachten. Wie denn auch? Wie oben gezeigt, muss das Geld bei der Nachfrageseite landen, um überhaupt Auswirkungen auf den Preis zu haben. Die Fälle a) und b) haben jedoch keine Auswirkungen auf die Nachfrageseite.

Dass Interventionen und Staatsanleihenkäufe die Inflation in Krisenzeiten nicht anheizen, ist zudem empirisch belegbar. Sowohl die amerikanische FED als auch die britische Bank of England betätigen sich bereits seit längerem als Staatsfinanzierer, ohne dass dies nennenswerte Auswirkungen auf die jeweilige Inflation hätte. Warum sollte unser Eiscafébetreiber auch seine Preise erhöhen, wenn ab morgen nicht mehr die UniCredit, sondern ein EZB-finanzierter ESM italienische Staatsanleihen kauft? Allein die Vorstellung davon ist schon reichlich amüsant.

Implizierte Unterstellungen

Wie sich ein Staat finanziert, ist vor allem eine technische Frage, die keine direkte Auswirkung auf die Inflation hat. Wenn Austeritätsbefürworter mutmaßen, dass eine Staatsfinanzierung über die EZB inflationäre Auswirkungen hätte, unterstellen sie dabei meist, ohne dies direkt zu sagen, eine Reihe von Nebeneffekten und Kausalketten. Diese Konstruktion sieht dann folgendermaßen aus: Wenn die EZB billige Staatskredite ohne Risikoaufschläge zur Verfügung stellte, verschuldeten sich die Staaten stärker und nutzen das Geld vor allem dafür, die Konjunktur anzukurbeln. Sollte dann die Konjunktur nicht nur anspringen, sondern sogar überhitzen, hätte der stetige Nachschub von frischem Geld, das über den EZB-Staatsfinanzierungsmechanismus geschöpft wird, in der Tat eine inflationäre Wirkung, da sich dann (und nur dann!) die Nachfrage steigern würde. Die Menschen und Unternehmen hätten also – vereinfacht gesagt – mehr Geld in der Tasche und die Anbieter von Güter und Dienstleistungen hätten dadurch mehr Spielraum bei der Preisgestaltung. In einer Zeit, in der die südeuropäischen Staaten ein gigantisches Kürzungsprogramm nach dem anderen auflegen, die Konjunktur dort förmlich wegbricht und sowohl Privathaushalte als auch Unternehmen immer weniger Kredite, Güter und Dienstleistungen nachfragen, ist diese unterstellte Kausalkette jedoch reichlich absurd. Europa hat zahlreiche Probleme, eine überhitzte Konjunktur und eine stark steigende Nachfrage gehören ganz sicher nicht dazu.

Solange sich die europäische Konjunktur im freien Fall befindet und die Privathaushalte durch die Wirtschaftskrise und die allgegenwärtige Austeritätspolitik immer weniger Geld zur Verfügung haben, kann es auch keine nennenswerte Inflation geben. Wie denn auch? Egal ob man die Nachfrage- oder die Angebotsseite betrachtet, entdeckt man selbst am Horizont keinen Grund dafür, warum die Preise flächendeckend stärker steigen sollten. Die Austeritätspolitik sorgt dafür, dass die Nachfrageseite nicht nur kurz-, sondern auch mittel- bis langfristig geschwächt wird, die Unternehmen keine Investitionen vornehmen und keine neuen Mitarbeiter einstellen, sondern stattdessen ihr Personal abbauen. Die volkswirtschaftlichen Kennzahlen aus den südeuropäischen Ländern sprechen da Bände. Dies alles sind ganz sicher keine Rahmenbedingungen, bei denen es zu einer höheren Inflation kommen könnte – egal wie groß die Geldmenge ist. Dies sind eher Rahmenbedingungen, in denen es zu einer Deflation kommen kann.

Liebe Politiker, liebe Leitartikler, liebe Pop-Ökonomen – so lange die Löhne nicht flächendeckend steigen, die Arbeitslosigkeit nicht flächendeckend zurückgeht und die Wirtschaft nicht flächendeckend mehr investiert, ist es geradezu abstrus, das Volk zu verunsichern, indem man das Inflationsgespenst heraufbeschwört. Wenn einmal in ferner Zukunft die Konjunktur wieder überhitzt, wir Vollbeschäftigung haben und die Lohnsteigerungen weit über den Produktivitätssteigerungen liegen, können wir uns gerne Gedanken machen, was man gegen eine drohende Inflation unternehmen könnte. Bis dahin sollte man das ganze Geschwätz über eine drohende Inflation jedoch einstellen.

[«*] Eigene Berechnung auf Basis von Daten der EZB, der FED und des Bureau of Labor Statistics

[«**] Eine besondere Form der Inflation ist die Steigerung der Preise aufgrund einer Abwertung der heimischen Währung gegenüber den Währungen der Währungsräume, aus denen viele Güter importiert werden. Diese Form der Inflation ist maßgeblich für die hohen Inflationsraten in Entwicklungs- und Schwellenländern, die keine Exportüberschüsse haben. Für den Euroraum, der zusammen mit dem Dollarraum zu den größten Währungsräumen der Welt zählt, spielt diese Form der Inflation jedoch eine sehr untergeordnete Rolle.

[«***] Eine Ausnahme bilden hier Produkte und Dienstleistungen, bei denen die Kosten für Treib- und Brennstoffe sowie Strom einen großen Anteil am Endpreis haben.